Métricas y desafíos a los que se enfrentan los anunciantes en las plataformas de streaming de vídeo con publicidad

Las marcas y agencias emplean diversas métricas para evaluar el performance de las campañas publicitarias en plataformas de streaming con anuncios, que van desde el compromiso y el tiempo de visualización hasta las impresiones y los clicks rates. "Siempre me centro en la medición y en establecer marcos de trabajo para evaluar la eficacia de los medios de streaming", señaló Harry Browne, vicepresidente de innovación en medios de Tinuiti, una agencia de performance marketing, a Digiday. "De lo contrario, resulta complicado justificar la inversión en medios. Ningún anunciante tiene el lujo de invertir dinero en publicidad sin rendir cuentas y sin poder explicar qué beneficios obtuvo. Contar con un marco de medición es fundamental en este sentido".

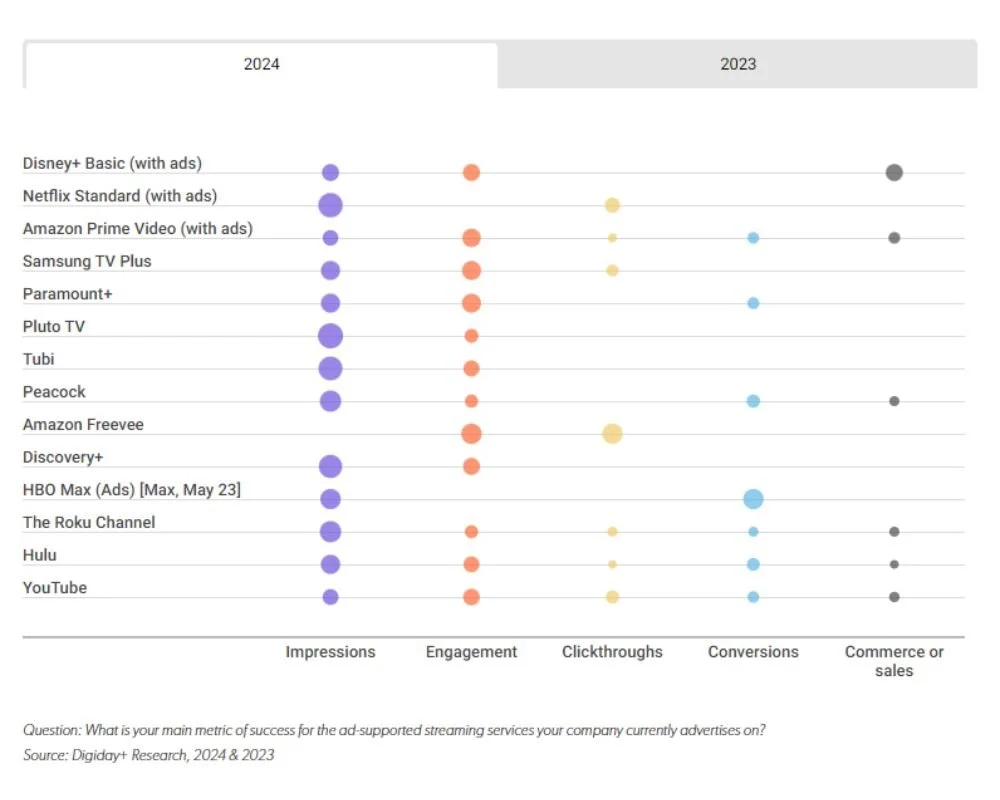

Según una reciente encuesta realizada por Digiday+ Research entre marcas y agencias, las impresiones y el tiempo de visualización siguen siendo las dos métricas principales que los anunciantes tienen en cuenta en los tres servicios de streaming donde concentran la mayoría de sus anuncios: YouTube, Prime Video (con anuncios) y Hulu. Este patrón se mantiene por segundo año consecutivo.

Las impresiones no solo destacaron como la métrica principal de éxito en las plataformas donde marcas y agencias colocan la mayoría de sus anuncios, sino que también ocuparon el primer lugar en casi todas las plataformas consideradas en este informe. Estas mediciones, que cuantifican la frecuencia con la que los espectadores son expuestos a la parte inicial de un anuncio en video, tienen el potencial de impulsar la transición de los presupuestos publicitarios de la televisión al streaming. Al ofrecer una medida ampliamente reconocida del desempeño de la publicidad en streaming en términos de visualizaciones de anuncios, las impresiones se posicionan como un indicador clave en este cambio de paradigma.

Los anunciantes están ansiosos por tener datos de impresiones porque estas dan una evaluación básica de cuántas y qué tipos de personas están viendo anuncios en un servicio de streaming en particular. Al calcular el número de impresiones que genera una campaña, las marcas y agencias pueden determinar hasta dónde realmente llega una plataforma de streaming y una campaña. "Uno de los principales beneficios de las plataformas de streaming es la calidad de la impresión: pantalla más grande, tiempo de visualización promedio más largo, especialmente con inventario no omitible", dijo Victoria Vaynberg, CMO en Zola. "Con el contenido creativo adecuado, el inventario de streaming con publicidad le permite contar una historia más completa en comparación con otros lugares disponibles para colocar anuncios", añade la CMO.

"Dependiendo del objetivo de nuestra compra, analizamos diferentes medidas de éxito. Por ejemplo, examinamos el brand lift para una campaña centrada en la conciencia y/o consideración, así como la asociación de mensajes", agregó Vaynberg. "Para las campañas diseñadas para impulsar una conversión/acción, mediremos el CPA. Cuando probamos nuevas plataformas, a menudo miramos las IPs incrementales alcanzadas para comprender el tamaño de la audiencia a la que no estamos llegando dentro de nuestra mezcla actual."

El engagment y tiempo de visualización fue la segunda métrica de éxito más importante, o en algunos casos igual de importante que las impresiones, para los anunciantes en casi todas las plataformas. En resumen, nadie quiere gastar dinero en anuncios que no están siendo vistos. Sin embargo, tanto los anunciantes como las plataformas le dijeron a Digiday que el engagment/tiempo de visualización debe considerarse junto con otras métricas de éxito.

"Tener servicios de streaming desempeñando un papel crítico en la generación de demanda en upper y mid funnel es clave", dijo Cheryl Gresham, CMO de Verizon Value. "Las métricas 'vanity' son geniales. Sin embargo, además de garantizar que las personas tengan la capacidad de ver y escuchar nuestro mensaje, vinculamos nuestras compras de streaming al MMM (media mix modeling) para ver cómo estas plataformas juegan un papel en la interconectividad de nuestras campañas multicanal y cómo individualmente atraen suscriptores incrementales."

En marzo de 2023, Tubi anunció su herramienta de 'Medición de Audiencia Alternativa' como parte de una integración de marketing más amplia. La herramienta permite a los anunciantes medir sus campañas utilizando Comscore Campaign Ratings y VideoAmp Audience Measurement y, según Tubi, les brinda la capacidad de probar una variedad de socios y medir el reach, la frecuencia y la atribución en Tubi. "Mientras que la participación del espectador es una métrica clave para los anunciantes, también consideramos diversas métricas de conversión y retención del espectador", dijo Mark Rotblat, director de ingresos de Tubi, en el momento del lanzamiento. "Nuestro objetivo es maximizar el intercambio de valor entre nuestros espectadores y anunciantes para que sea una experiencia positiva y beneficiosa para ambos."

En julio de 2020, Hulu lanzó su herramienta Ad Manager, una plataforma de compra y medición de anuncios propietaria que permite a los anunciantes dirigirse a usuarios por edad, interés, género, ubicación y género de programa, y medir el performance de la campaña. Las conversiones fueron la tercera métrica de éxito más importante para los anunciantes en Peacock, Paramount+ y Hulu, según la encuesta de Digiday. Empató en el primer lugar con las impresiones como la métrica de éxito más importante que consideran los anunciantes en Max. Los datos de conversiones son importantes para las marcas y agencias porque los datos les ayudan a evaluar su ROI en gastos publicitarios pagados.

Como se mencionó anteriormente, Roku recientemente se asoció con Instacart para potenciar anuncios de acción retail media. Además de proporcionar first-party data de clientes para el targeting de anuncios, la asociación ayuda a las marcas de productos de consumo envasados a medir si sus anuncios impulsan las ventas en la plataforma de entrega de comestibles. Según Laura Jones, CMO de Instacart, Instacart combina estadísticas de audiencia de Roku y percepciones de su mercado para medir si las personas están comprando un cierto producto en Instacart después de ver un anuncio para él en Roku.

"Nos sentimos muy satisfechos con los resultados obtenidos", expresó Jones. "En una de nuestras pruebas con una marca de cuidado personal, el 60% de los clientes que compraron el producto después de ver su campaña en la plataforma Roku eran nuevos para la marca. Esta colaboración realmente brinda a los profesionales del marketing la capacidad de medir el ROI mientras se encuentran con los consumidores que están viendo televisión en streaming".

"Tanto la transmisión de TV como los retail media están creciendo muy rápido en publicidad en este momento", agregó Jones. "Y dado el clima económico y los presupuestos publicitarios ajustados, todos los profesionales de marketing queremos asegurarnos de que nuestros dólares estén trabajando más duro y de manera más eficiente para nosotros. Esto significa que las plataformas que pueden proporcionar soluciones de medición más profundas y detalladas se volverán más valiosas para los anunciantes."

Desafíos de costes y la falta de escala frenan una mayor inversión

La mayoría de los anunciantes señalaron que el principal desafío al abordar los servicios de streaming con publicidad es el coste asociado con la compra y la ubicación de los anuncios, seguido de cerca por la falta de reach. Dada la naturaleza exclusiva del contenido ofrecido en estas plataformas, los precios premium no resultan completamente inesperados ni injustificados y, siempre y cuando la calidad del contenido se mantenga constante, es probable que sigan aumentando. En términos generales, los precios de los anuncios en plataformas de streaming varían entre los 10 y los 20 dólares por cada mil impresiones al dirigirse al segmento de audiencia más básico, aquellos con al menos 2 años de edad (conocido como "P2+"). Sin embargo, las plataformas de mayor prestigio aplican un coste premium por encima de este promedio, que oscila entre los CPM en los 20 y 30 dólares para Hulu y Peacock, y llega hasta los CPM en los bajos a medios 40 dólares para Netflix y Disney+ Basic (con anuncios).

Aunque Amazon ingresó al juego de streaming con publicidad un poco tarde, el gigante del ecommerce pudo haber aprendido de los errores iniciales de precios de Netflix al agregar su nivel con publicidad. (Inicialmente, Netflix buscaba CPM de 65 dólares y desde entonces ha reducido sus precios). En lugar de eso, cuando Amazon lanzó su nivel con publicidad a principios de este año, estableció dos opciones de precios para Prime Video, según cuatro ejecutivos de agencia. Para los anuncios garantizados, a los anunciantes se les pedía que pagaran un CPM de de 3 dólares Y para los anuncios no garantizados ("preemptibles”) los anunciantes pagarán CPM en los bajos 30 dólares.

"Se encuentran en un punto intermedio entre las redes tradicionales y lo que hizo Netflix hace un año", comentó un ejecutivo de agencia. Añadió que los CPM de Amazon "no alcanzan los 60 dólares como los de Netflix al principio ni los 20 dólares o menos". Después del coste de los medios, los anunciantes identificaron la falta de escala como el segundo mayor desafío en las plataformas de streaming con publicidad, según la encuesta de Digiday.

En términos generales, las plataformas más pequeñas naturalmente tienen un reach de audiencia más limitado. Es notable que Amazon Freevee no haya compartido públicamente sus cifras de audiencia, mientras que su plataforma hermana, Amazon Prime Video (con anuncios), reportó una audiencia de más de 200 millones de miembros Prime en todo el mundo.

Además, muchas de las plataformas de streaming con publicidad están en sus etapas iniciales, lo que significa que inicialmente atraen a un número menor de usuarios hacia sus versiones con publicidad. Por ejemplo, Netflix estándar (con anuncios), lanzado en noviembre de 2022, no cumplió con las expectativas de audiencia previstas para los anunciantes apenas un mes después de su lanzamiento, lo que les permitió a los anunciantes recuperar su inversión por los anuncios que aún no se habían emitido. Entre las plataformas que proporcionaron datos de audiencia para este informe, Netflix registró la base de suscriptores más pequeña para su nivel con publicidad, con más de 23 millones de usuarios mensuales activos a nivel global en el primer trimestre de 2024. Sin embargo, este número ha experimentado un crecimiento significativo desde los 15 millones de usuarios mensuales activos que la plataforma informó en noviembre de 2023, lo que sugiere que el servicio aún está expandiendo su audiencia.

La seguridad de la marca puede ser otra preocupación para algunos anunciantes. Según Browne de Tinuiti, esto a menudo es una inquietud más grande para su agencia que el coste de los medios. "Por supuesto que el coste me preocupa, pero ¿a quién no? Eso no está diciendo mucho", expresó Browne. "Siempre estoy preocupado por el brand safety... Sería cauteloso con respecto al brand safety cuando se trata de contenidos como las noticias".

La frustración en cuanto a la seguridad de la marca se focaliza en las compras programáticas. Los compradores de anuncios de CTV desean que los vendedores de publicidad de CTV proporcionen información a nivel de programa en las ofertas programáticas, es decir, el programa específico donde se emitirá un anuncio. Sin embargo, los vendedores prefieren retener esa información para acuerdos directos, que suelen ser más valiosos.

Históricamente, la escasez relativa de señales relacionadas con el contenido para el inventario de anuncios de CTV programático, en comparación con la televisión tradicional (donde los horarios de programación permiten a los anunciantes conocer los programas específicos en los que se muestran sus anuncios) ha sido una fuente de frustración, especialmente para los anunciantes preocupados por el contexto en el que aparecen sus anuncios. Esta frustración podría intensificarse a medida que avance el ciclo electoral actual. Sin embargo, en un mercado de anuncios de streaming donde la oferta ha crecido hasta el punto de superar la demanda de los anunciantes, los vendedores de anuncios de CTV actualmente parecen estar inclinándose hacia compartir más señales relacionadas con el contenido asociado con sus impresiones de anuncios, en parte, como un medio para competir mejor.

En la primera mitad de 2023, el 83% de las impresiones de anuncios de CTV que pasaron por el video ad server de la empresa tecnológica Beachfront contenían señales de género que indicaban si una impresión estaba adjunta a un programa en una categoría de contenido específica, como comedia, drama, noticias o deportes, según Beachfront. Eso es un aumento desde el 70% de las impresiones de anuncios de CTV en la segunda mitad de 2022 y el 56% en la primera mitad de 2022.

El etiquetado del género de una impresión, su red y canal no solo brinda al comprador de anuncios información adicional al decidir participar en una subasta por un espacio publicitario, sino que también puede ayudar al vendedor a ampliar el interés del anunciante a más partes de su inventario. Según Beachfront, las impresiones de anuncios de CTV que incluyeron información sobre el género obtuvieron, en promedio, un 27% más en CPM que aquellas que no contaban con dicha información.

En el caso de YouTube, las preocupaciones de brand safety se ven amplificadas por el contenido de los creadores de la plataforma. Con cientos de miles de horas de contenido generado por usuarios que se cargan en la plataforma diariamente, parece imposible, incluso con la ayuda de la automatización (y a pesar de estar acreditado por la Media Ratings Council por brand safety) que YouTube asegure que todo el contenido de los anunciantes se coloque junto a contenido de video apropiado.

"La responsabilidad siempre es nuestra principal preocupación, para asegurar que nuestros clientes estén anunciando en una plataforma segura en lugares adecuados", dijo Brian Albert, director gerente de EE.UU. de YouTube. "Eso siempre será nuestra principal prioridad. Más allá de eso, se trata de resultados, y ¿tenemos las soluciones de medición de first third-party adecuadas para reforzar la eficacia de la publicidad en YouTube?", concluye Albert.