Métricas clave en las empresas de streaming que los inversores deberían tener en cuenta

La noticia en abril de que Netflix había perdido suscriptores por primera vez en una década lanzó un duro mensaje, no sólo a los rivales de streaming de la compañía, sino a Wall Street.

Los inversores habían contribuido a que Netflix alcanzara una capitalización bursátil de más de 300.000 millones de dólares gracias a sus cifras de abonados, suponiendo que ese total crecería de forma continuada en los próximos años. Al no ser así, las acciones de Netflix se desplomaron y se produjo un cambio importante en Wall Street, ya que los inversores en empresas de streaming dejaron de centrarse en el crecimiento de los suscriptores para centrarse en los aspectos financieros.

Ahora, parece que ha comenzado una nueva era para el streaming en lo que respecta a Wall Street. Eso quedó claro en la carta del tercer trimestre de Netflix a los accionistas, en la que la empresa de streaming declaró que dejaría de proporcionar orientación para el crecimiento de las subastas en los próximos trimestres, y se centraría "cada vez más en los ingresos como nuestra principal métrica de top line".

Es un cambio adecuado; aunque los totales de suscriptores siempre han sido, y seguirán siendo, una métrica importante para el éxito de los streamers, esas cifras nunca deberían haber sido la única preocupación de Wall Street. Con esto en mente, hemos recopilado una lista de otras métricas clave que los inversores en empresas de streaming harían bien en tener en cuenta de cara al futuro:

ARPU

Los ingresos medios por usuario, o ARPU, miden el rendimiento financiero que un abonado típico genera para un servicio. Se trata de uno de los parámetros más importantes para determinar la salud y la estabilidad financiera de una empresa de streaming, ya que el tamaño de su base de suscriptores no siempre es proporcional a los ingresos que estos generan.

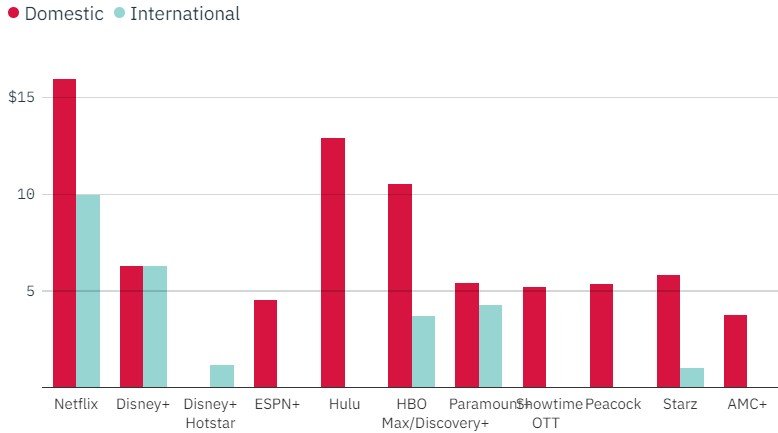

ARPU global de SVOD/AVOD

Fuente: VIP+ | Informes de la empresa Wells Fargo

Nota: Datos del segundo trimestre de 2022

Por ejemplo, a pesar de sus impresionantes cifras de abonados, Disney+ genera un ARPU mucho menor que su principal rival, Netflix. Esto es especialmente cierto en el caso de Disney+ Hotstar, que da servicio a varios países asiáticos. A finales del segundo trimestre, Hotstar representaba el 38% de los suscriptores de Disney+ y generaba sólo 1,20 dólares al mes en ARPU. Este es uno de los factores clave que explican las enormes pérdidas registradas por el segmento de streaming de Disney cada trimestre: los suscriptores de Disney+ no soportan actualmente los costes de adquirirlos y mantenerlos.

Sin embargo, el ARPU puede aumentarse con métodos como la publicidad y la subida de precios de las suscripciones. Disney+ introducirá pronto ambos, lo que debería dar un impulso significativo a su ARPU. Esto será clave para reducir las pérdidas de DTC de la empresa y recuperar la confianza de los inversores.

Tasa de abandono de abonados

Mientras que la primera fase de la guerra del streaming se definió por la adición de abonados a toda costa, la siguiente fase se centrará más en cómo los servicios pueden retener a esos abonados en medio de un mercado saturado.

El churn, o cantidad de abonados que se dan de baja cada mes, debería ser objeto de un mayor escrutinio por parte de los inversores, ya que los totales de abonados en bruto son menos relevantes. Obviamente, los servicios tendrán que retener a sus clientes de pago a largo plazo si el streaming va a ser un negocio sostenible. De hecho, una de las razones por las que Netflix ha dominado durante mucho tiempo el espacio de streaming es su baja tasa de rotación. Netflix no sólo tiene la mayor base de suscriptores del mercado, sino también la más fiel.

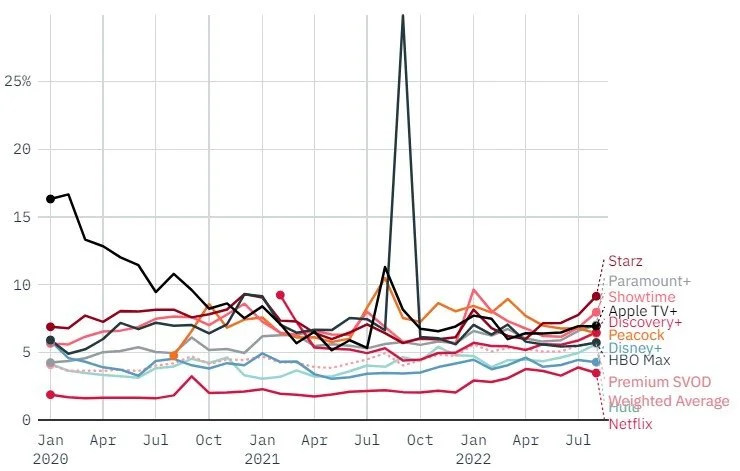

Tasa de abandono mensual de SVOD activo 2

Fuente: VIP+ | Antena

Nota: La media excluye los suscriptores de HBO Max a través de los canales de Amazon en septiembre de 2021; HBO Max se refiere a HBO Now antes de mayo de 2020; Paramount+ se refiere a CBS All Access antes de marzo de 2021

Sin embargo, incluso plataformas maduras como Netflix y Hulu han experimentado un aumento sostenido de la pérdida de clientes en los últimos meses, siendo el caso de Netflix impulsado en gran medida por su subida de precios de enero. Los servicios necesitan encontrar el equilibrio adecuado entre coste y contenido para mantener a los espectadores, y los inversores deberían prestar mucha atención a este equilibrio en el futuro cuando evalúen la fortaleza de un streamer.

Tiempo invertido

El tiempo de permanencia será una métrica crucial a medida que la publicidad adquiera mayor importancia para los streamers. La cantidad de tiempo que los espectadores pasan con un servicio ayuda a indicar cuántas impresiones publicitarias se pueden generar en una plataforma, lo que, por supuesto, dicta los precios de los anuncios y los ingresos de un servicio.

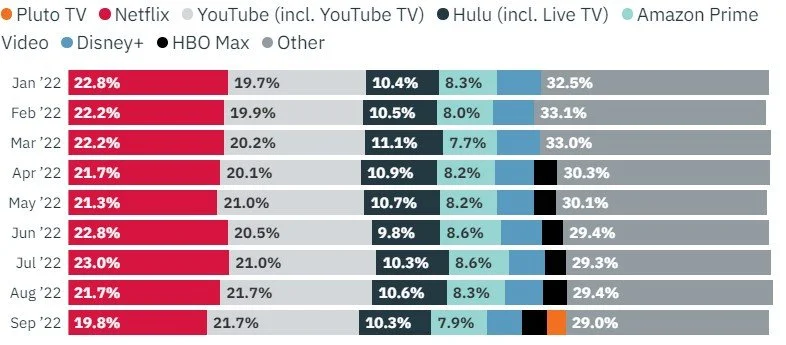

Por ejemplo, al final del tercer trimestre, Disney+ tenía el 63% del total de suscriptores nacionales de Netflix, pero sólo una cuarta parte de su cuota de tiempo de visionado. Esto podría plantear dificultades para el próximo nivel de streaming con publicidad de la Casa del Ratón.

Cuota de tiempo de visionado en streaming

Fuente: VIP+ | Nielsen

Nota: Las cifras pueden no sumar el 100,0% debido al redondeo

El tiempo invertido también es un indicador de la fidelidad de los abonados y de la pérdida de clientes; si un usuario pasa más tiempo viendo un servicio, es menos probable que lo cancele. Por tanto, esta métrica puede dar a los inversores una mejor idea de la salud de un servicio que los totales de abonados por sí solos.

Gasto en contenidos

Recientemente, Wall Street ha empezado a examinar más de cerca las pérdidas de las empresas de streaming, cuestionando si las inversiones masivas que se están vertiendo en las plataformas directas al consumidor acabarán por construir un modelo de negocio rentable. Por ello, los inversores deberían prestar mucha atención al gasto en contenidos DTC de las empresas, cómo se asigna y cómo se rentabiliza la inversión de la empresa.

Costes estimados de los contenidos en streaming en 2022

Fuente: VIP+ | Archivos de la empresa Bloomberg Intelligence

Nota: La cifra de Prime Video refleja los costes amortizados

Determinar el ROI de los contenidos en streaming es difícil, por supuesto, dada la falta de mediciones estandarizadas de la audiencia y las múltiples variables en juego (¿Cuántos nuevos suscriptores atrajo el contenido a la plataforma? ¿Cuántos usuarios han evitado la cancelación?) Pero ahora que la era de la "exuberancia irracional" de los contenidos en streaming está llegando a su fin, merece la pena examinar más de cerca cómo y con qué eficacia gastan los streamers para seguir construyendo sus bibliotecas y haciendo crecer sus bases de usuarios.

Fuente: Variety VIP+