Se desvela YMAG, la presentación que usó DoubleClick para venderse a Google

Sólo para incunables… En una reciente publicación de Ari Paparo en su blog Marketecture ha desvelado YMAG, la presentación “perdida” utilizada por DoubleClick en su pitch de venta, que convenció a Google para que les comprara en 2007.

En el artículo se cuenta cómo la plataforma DFP (ahora conocida como GAM), sentó las bases para lo que actualmente es Google, y que les ha llevado a una posición (supuestamente) monopolística, y que enfrenta ahora mismo a la compañía frente al DoJ.

La presentación, conocida como YMAG, detalla el modelo económico que DoubleClick utilizó para venderse, una presentación que hasta ahora se consideraba perdida. Según el artículo, la relevancia de esta presentación radica en que permite conectar las decisiones estratégicas de Google durante la adquisición con sus intenciones originales. Un lector envió al medio una copia completa del documento, la cual fue confirmada como auténtica por un ex-ejecutivo de DoubleClick.

El Departamento de Justicia de EE.UU. (DOJ) incluyó parte de esta presentación en su caso antimonopolio contra Google, pero las diapositivas más interesantes sobre el funcionamiento de DoubleClick no habían sido reveladas hasta ahora. La presentación completa contiene 49 diapositivas, aunque solo algunas son relevantes para los temas relacionados con la lucha antimonopolio.

El documento YMAG ofrece una visión detallada de cómo DoubleClick posicionó sus productos en el mercado antes de ser adquirida. La revelación de este archivo ofrece más contexto sobre el impacto del acuerdo en la industria tecnológica y el dominio publicitario de Google en la actualidad.

¿Qué es DoubleClick y qué ha cambiado?

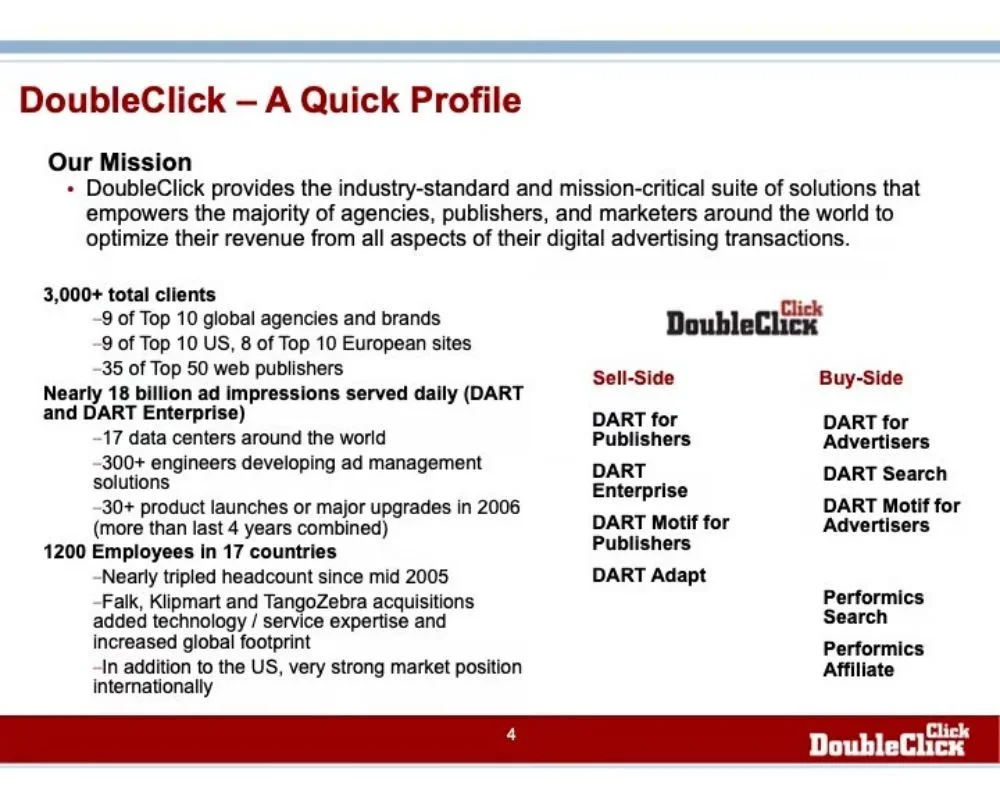

La presentación incluye bastante información sobre la compañía y sus productos, empezando con la descripción de la empresa. “Es difícil argumentar que no eres un monopolio cuando 9 de cada 10 agencias y 9 de cada 10 sites trabajan contigo, o 35 de los 50 principales publishers usan tus servicios”, explica Ari Paparo, autor del artículo e influencer AdTech.

Fuente: The Monopoly Report

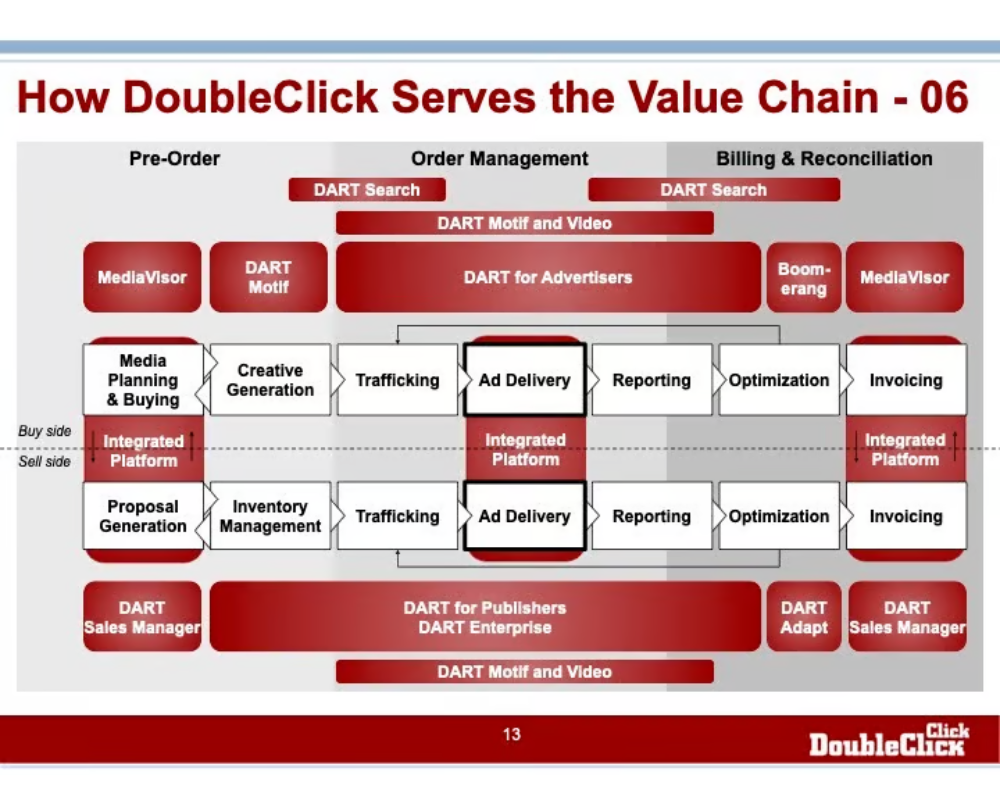

A continuación, se muestra cómo la compañía posicionaba sus productos en los lados de la compra y venta, donde cada cuadro del gráfico representa una oferta distinta.

Fuente: The Monopoly Report

En su newsletter anterior, el medio afirmó que el equipo de gestión posterior a la privatización había hecho un gran trabajo limpiando la empresa y posicionándola para el crecimiento. La presentación lo confirma.

Fuente: The Monopoly Report

Hablemos de DoubleClick Marketplace (Ad Exchange)

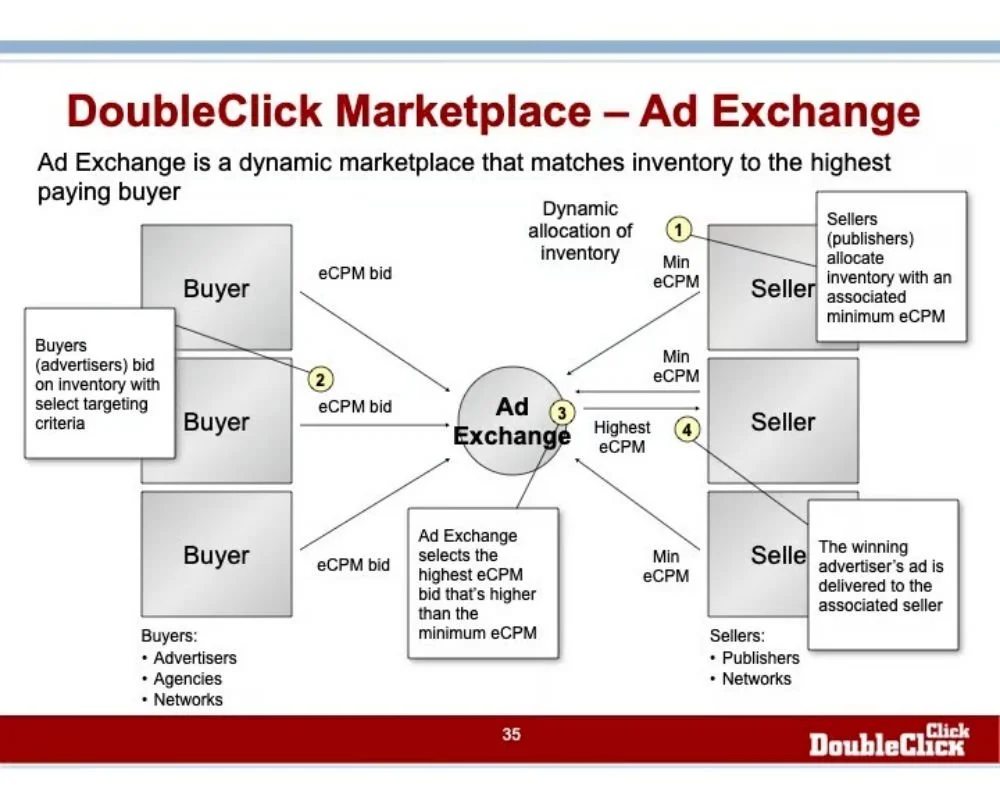

En el momento en que se creó esta presentación, el Ad Exchange estaba en sus primeras etapas y aún se conocía como "DoubleClick Marketplace". En otra sección de la presentación, los ingresos proyectados para el Ad Exchange en 2007 se estimaban en tan solo 800.000 dólares.

A continuación, se presenta un diagrama algo confuso de cómo funcionaba en ese momento. Cabe destacar que el real-time bidding (RTB) aún no existía, por lo que se asumía que la demanda de los compradores estaba integrada en el mismo sistema que la oferta, a través de un ad tag.

Fuente: The Monopoly Report

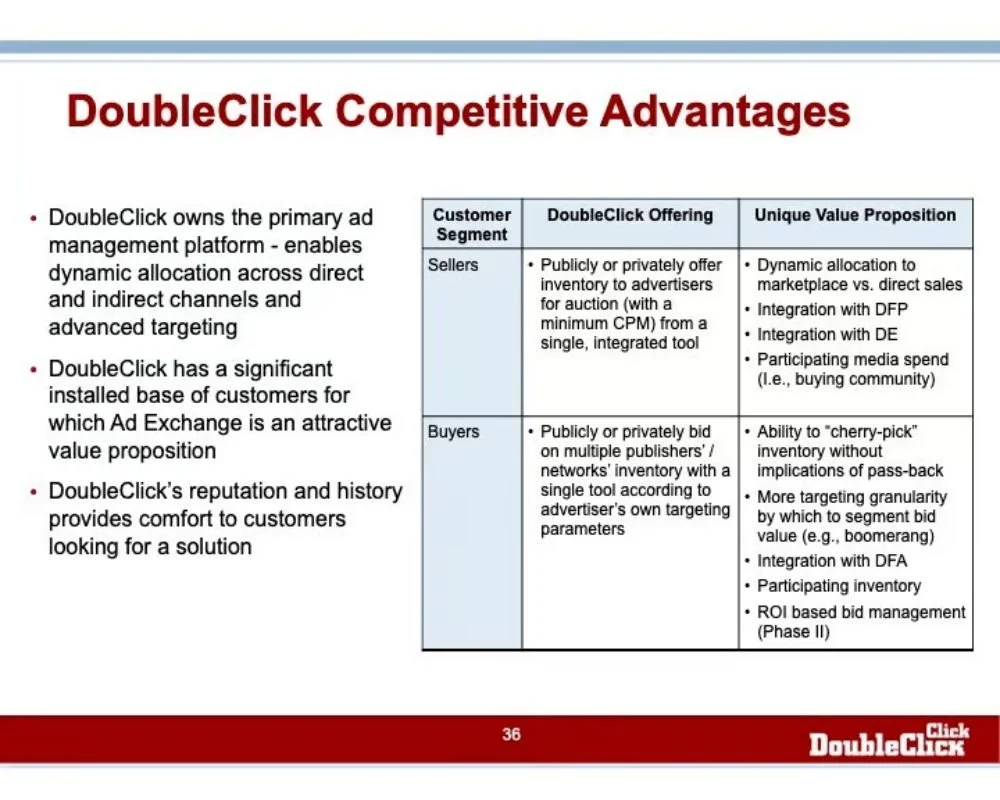

Incluso en esta etapa temprana, DoubleClick promocionaba el "Dynamic Allocation" como una característica clave de su Ad Exchange. En la siguiente diapositiva, esta función se destaca como una propuesta de valor única, posicionada en el cuadrante superior derecho.

Curiosamente, también se menciona "Boomerang" como una ventaja para el lado de la compra. Boomerang era la solución de retargeting de DoubleClick, aunque en ese momento era un negocio en gran parte inactivo. Sin embargo, la capacidad de los compradores para utilizar su first-party data terminó convirtiéndose en la base de gran parte del ecosistema programático multimillonario y en una innovación clave para empresas como Criteo. Es probable que DoubleClick no comprendiera completamente el potencial que tenía entre manos en ese momento.

Fuente: The Monopoly Report

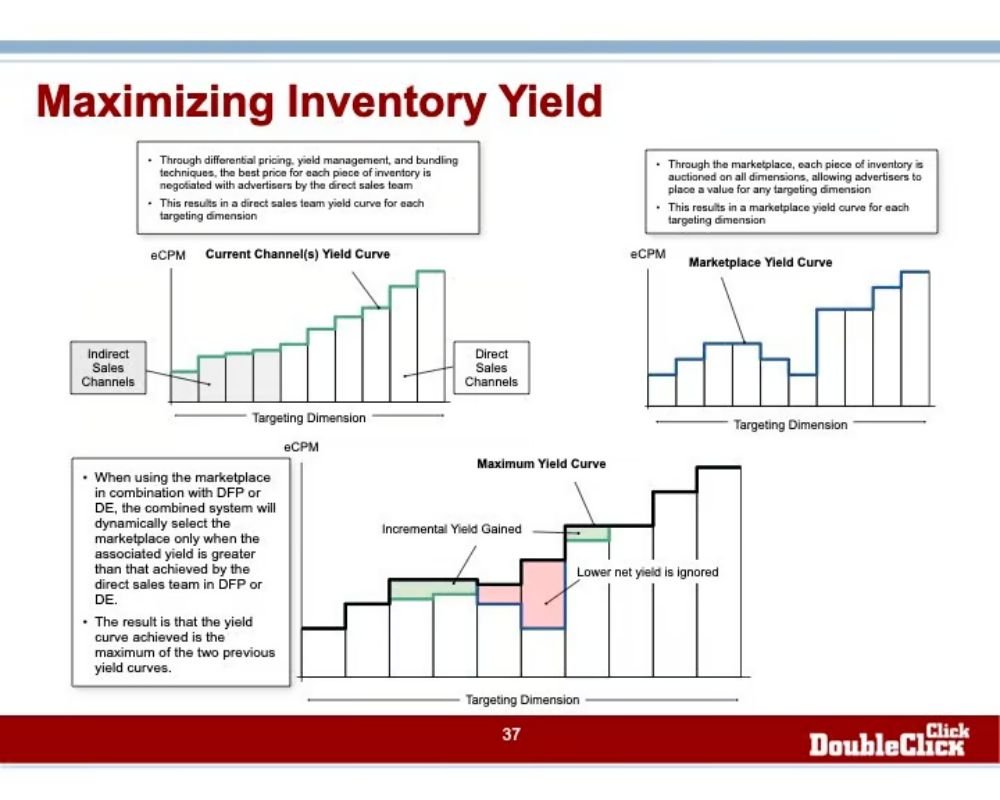

El informe también muestra un diagrama para ilustrar cómo el Dynamic Allocation beneficia a los publishers. Este gráfico muestra que, al superponer la demanda del mercado (arriba a la derecha) sobre la demanda directa (arriba a la izquierda), el Dynamic Allocation selecciona siempre la demanda de mayor performance (en la parte inferior).

Fuente: The Monopoly Report

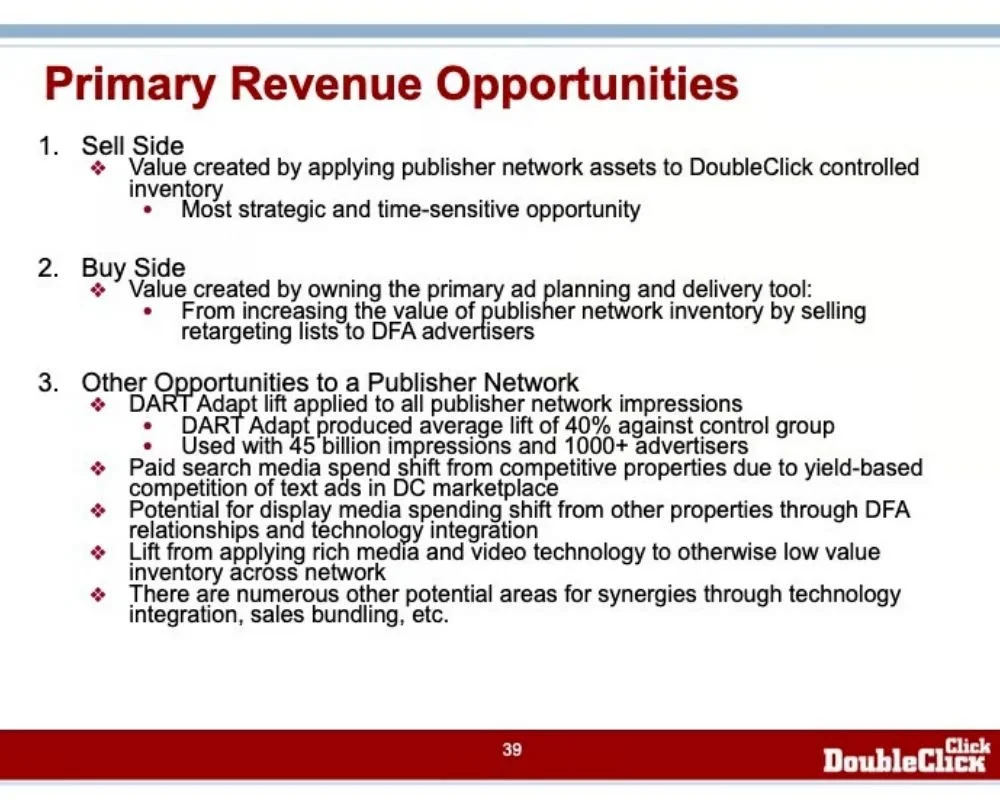

Las sinergias son lo más importante

Paparo asegura que las sinergias del lado de la venta fue lo que sin duda hizo vender la empresa. La presentación lo confirma:

Fuente: The Monopoly Report

En el lado de la venta…

Fuente: The Monopoly Report

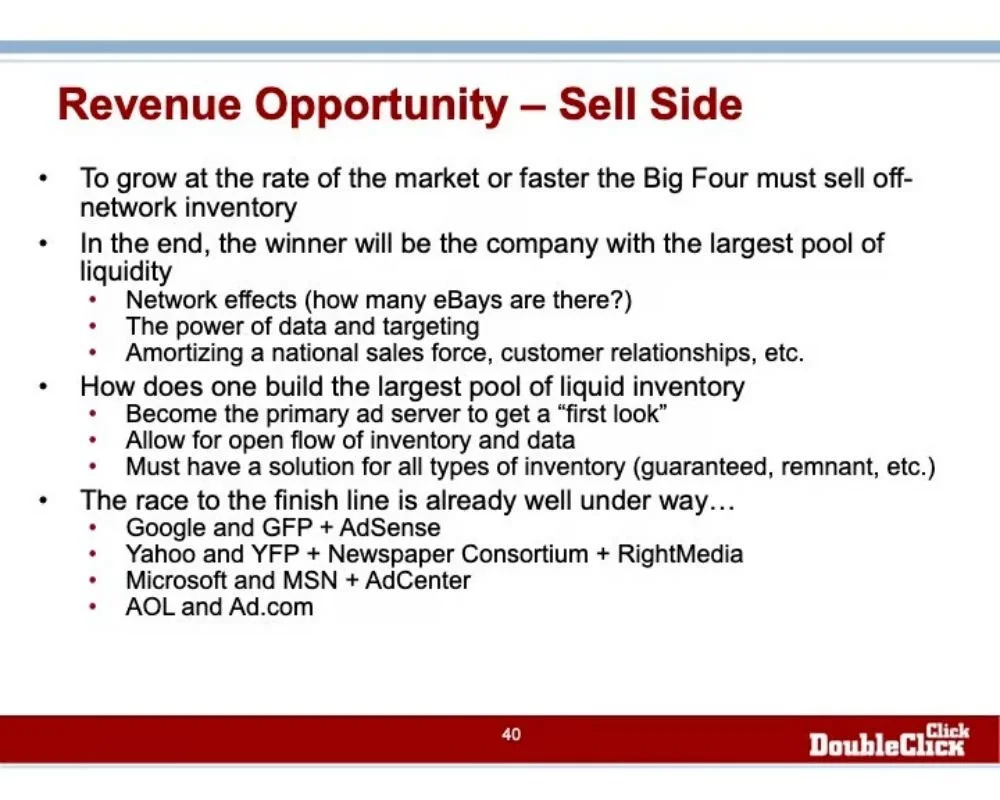

"The Big Four": Yahoo, Microsoft, AOL, Google. Es difícil asimilar el hecho de que Google estaba compitiendo contra estas empresas, dado su crecimiento y dominio en la siguiente década.

"Inventario fuera de la red": Anuncios en páginas web que no son propiedad de las empresas, es decir, "todo es una Ad Network".

"Mayor grupo de liquidez": Cuando diriges un mercado, tener más demanda y oferta es la fórmula ganadora. Paparo no cuestiona por qué el término "liquidez" se ha mantenido en este mercado.

"Efectos de red... eBay": Son la mayor fuente de oferta.

"Convertirse en el principal Ad Server para conseguir el 'first look'": Esto fue antes de que se concibiera el header bidding, por lo que tener acceso exclusivo a inventario que ningún otro competidor podía representar una gran ventaja.

"La carrera hacia la línea de meta": ¿Deberíamos interpretar esto como una confirmación de que existiría una dinámica de "ganador absoluto" y que el comprador de DoubleClick sería el vencedor? "En retrospectiva, parece que sí", se pregunta Paparo. "¿Podrían AOL, Microsoft o Yahoo haber hecho algo para revertir la situación tras la adquisición de DoubleClick por parte de Google?", añade el experto.

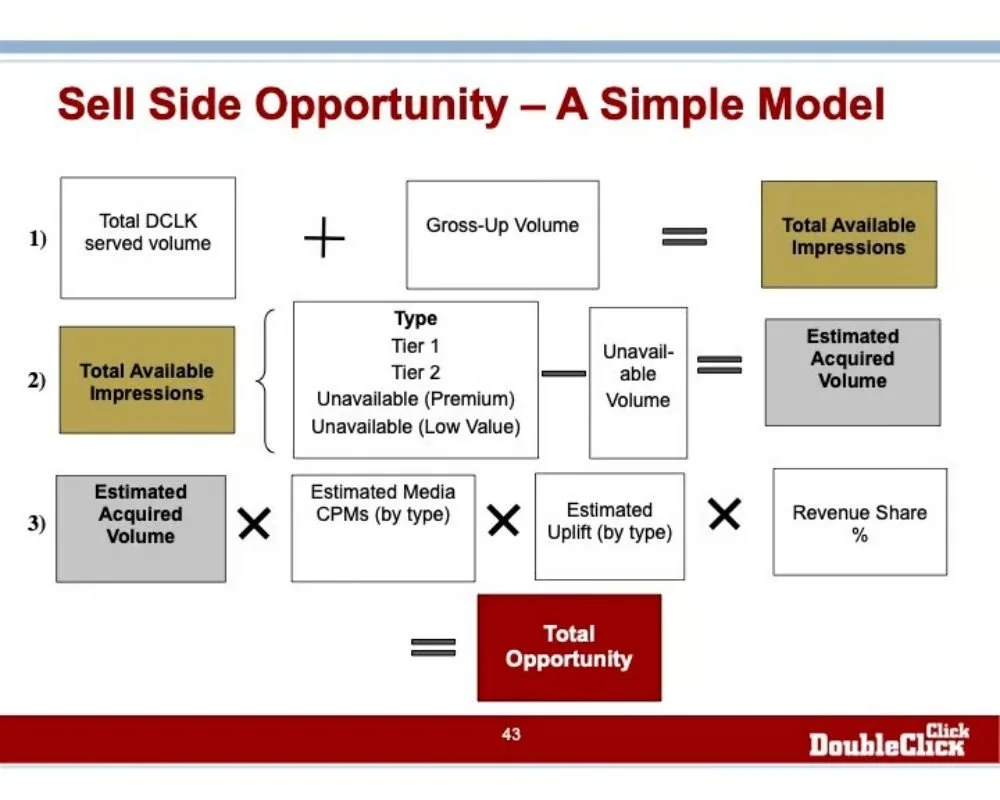

Tras exponer el razonamiento, la presentación introduce un modelo para explicar el valor del acuerdo desde la perspectiva del comprador. Parece que la versión estaba dirigida a Yahoo, y es probable que se hayan creado versiones similares para otras empresas.

Primero, la presentación define algunos términos clave. Lo más relevante es la definición de "Inventario Disponible", que deja claro que el comprador (en este caso, Yahoo) tendría la capacidad de acceder al inventario de la base de clientes DFP.

Fuente: The Monopoly Report

La siguiente diapositiva muestra cómo funciona el cálculo.

Fuente: The Monopoly Report

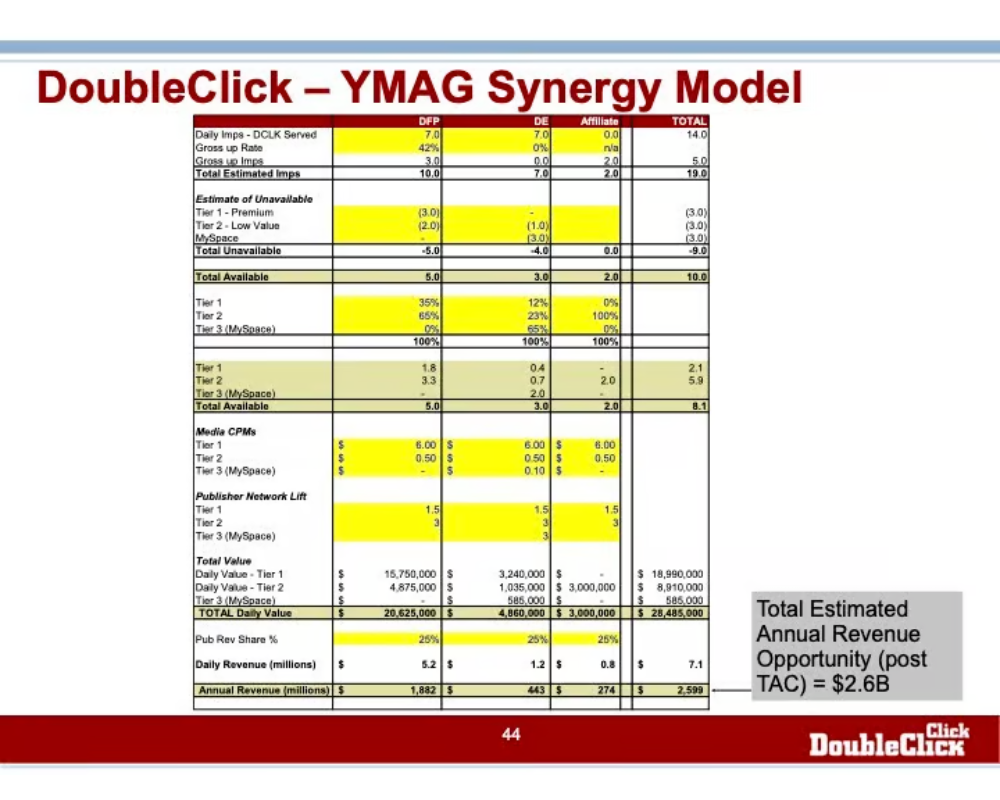

Aquí está el plato fuerte. El modelo de sinergia YMAG:

Las columnas pueden ser confusas.

"DFP" es obvio.

"DE" es DART Enterprise, que era un ad server alojado por el cliente que usaban muchos grandes publishers y que ha sido retirado.

"Afiliado" es a través de una división de la empresa llamada Performics, que, irónicamente, fue la única parte de la empresa que se separó como parte de los términos del acuerdo con el DOJ.

Impresiones:

19.000.000.000 millones de impresiones por mes. Eso es mucho.

Eliminemos 9.000.000.000 millones de ventas directas, de baja calidad o parte de MySpace. "Creo que MySpace se menciona aquí por separado porque son tan grandes y tienen anuncios con CPMs muy bajos", añade Paparo.

"Net-net", estás adquiriendo la capacidad de monetizar alrededor de 10.000.000.000 millones de impresiones por mes.

Monetización

Hay estimaciones para el "Publisher Network Lift". Esta es la cantidad que dicen que el comprador podría vender el inventario, por encima de los CPM base que los publishers ya están obteniendo.

Fuente: The Monopoly Report

Paparo desglosa los cálculos para una mejor comprensión:

DFP Tier 1: 1.800 millones de impresiones imps x 6 dólares CPM x 150% lift = 15 millones de dólares /día

DFP Tier 2: 3.300 millones de impresiones x 0,50 dólares CPM x 300% de incremento = 4,8 millones de dólares/día

El resultado final es 2.600 millones de dólares al año en ingresos. No sorprende que la empresa se haya vendido por 3.100 mil millones de dólares.

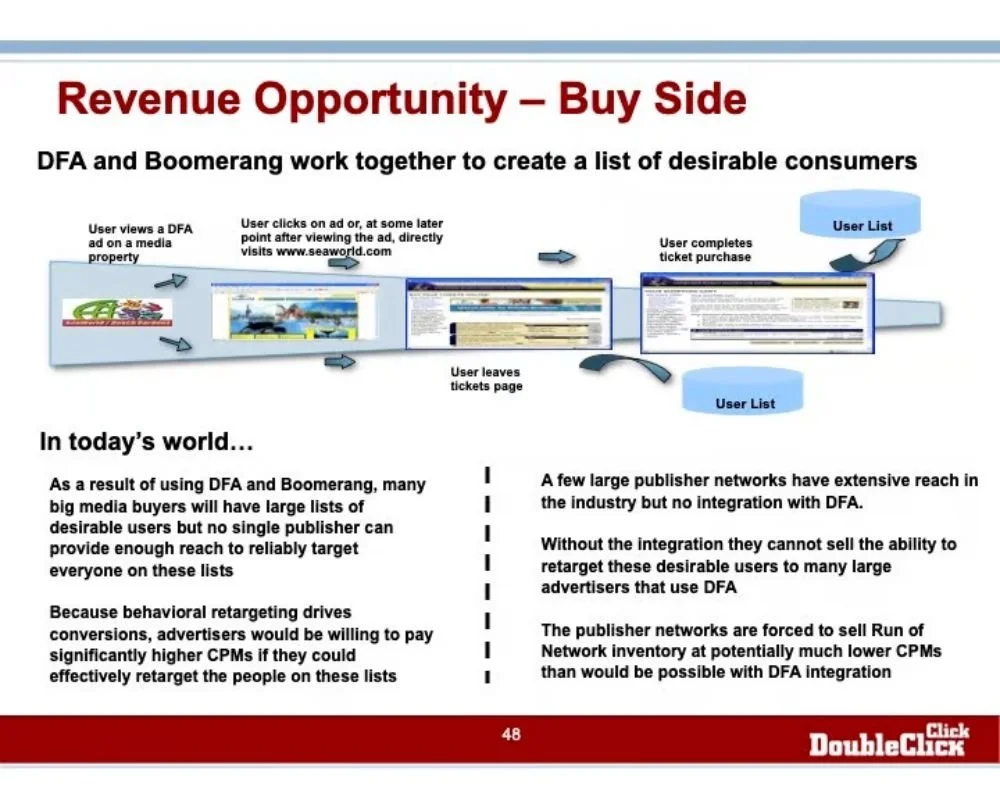

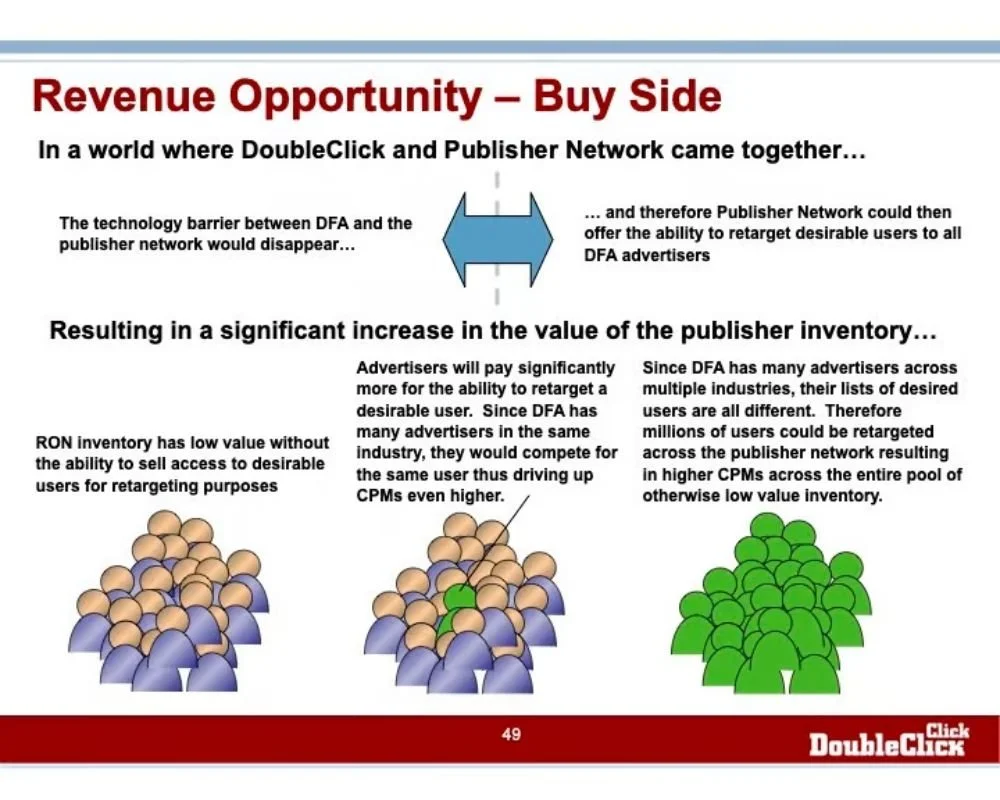

El lado de la compra es una reflexión tardía

Las últimas dos diapositivas de la presentación resultaron “bastante curiosas", añade Paparo. En el momento de la adquisición, Paparo estaba a cargo de la gestión de productos del lado de la compra (DFA, etc.) y percibió Google no sabía realmente qué hacer con esos productos ni por qué los había adquirido.

La presentación refleja fielmente esta situación. Las diapositivas del lado de la compra mencionan el uso de "Boomerang" para hacer retargeting en el exchange, lo cual se presenta como una oportunidad bastante especulativa, ya que el retargeting no era realmente posible antes de la llegada del programático.

La ironía es que DV360 ha evolucionado hasta convertirse en un gigante programático que genera más de 10.000 millones de dólares, probablemente más estratégico que AdX, y en ese momento apenas se contemplaba como una opción real.

Fuente: The Monopoly Report

Fuente: The Monopoly Report

Prediciendo el futuro

El documento YMAG es de gran relevancia y proporciona un valioso contexto para el actual caso antimonopolio. En gran medida, anticipa el impacto de canalizar la demanda de Google Ads hacia el exchange, aprovechando el poder del ad server para construir un negocio de gran envergadura. Al final, los ingresos obtenidos por Google superaron con creces la proyección de 2.600 millones de dólares presentada inicialmente, impulsados por la explosión de la programática, el crecimiento continuo de la cuota de mercado de DFP, y el aumento de las oportunidades de monetización.