Resumen del portfolio ficticio de PROGRAMMATIC SPAIN del tercer trimestre de 2022

En este artículo de mayo analizamos los resultados del primer trimestre del año de algunas de las empresas AdTech más conocidas. También simulamos lo que habría pasado si hubiésemos creado una cartera de PROGRAMMATIC SPAIN y cuánto hubiésemos ganado/perdido si hubiésemos invertido en su salida a bolsa.

(Las empresas de la supuesta cartera son: The Trade Desk, LiveRamp, Magnite, S4 Capital, Roku, IAS, Double Verify, Criteo, PubMatic, Innovid, Buzzfeed, Taboola, Outbrain, AdTheorent, Zeta Global, Tremor, AcuityAds y Viant.

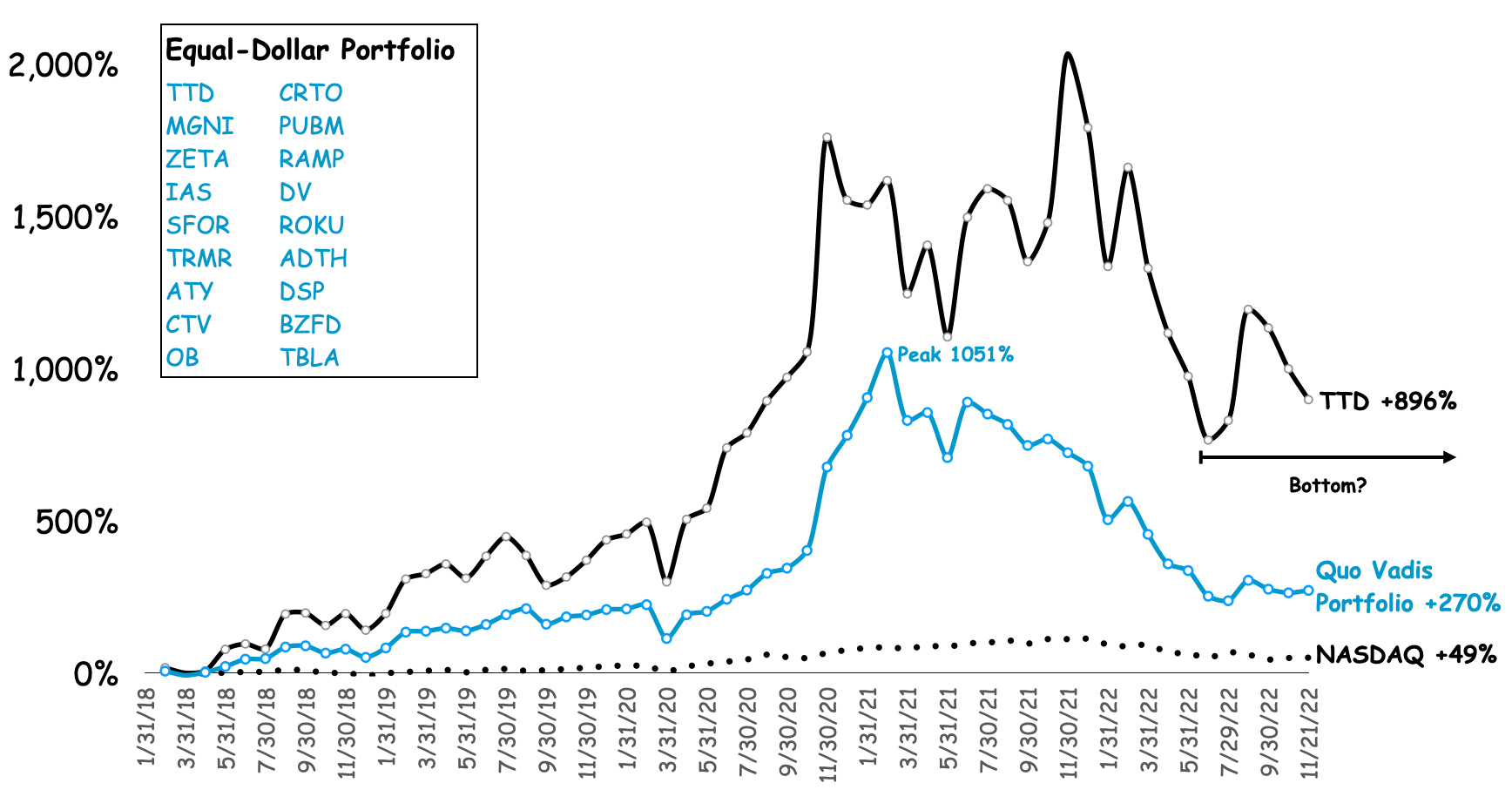

En este artículo vemos cómo ha ido el tercer trimestre. Si hubieses metido 100 dólares en enero de 2018, hoy habrías ganado 170 dólares… ¿te parece poco? Mirando por el retrovisor (mala idea), habrías ganado más de un 1000% si hubieses vendido toda el portfolio en febrero de 2021, que es cuando alcanzó el clímax.

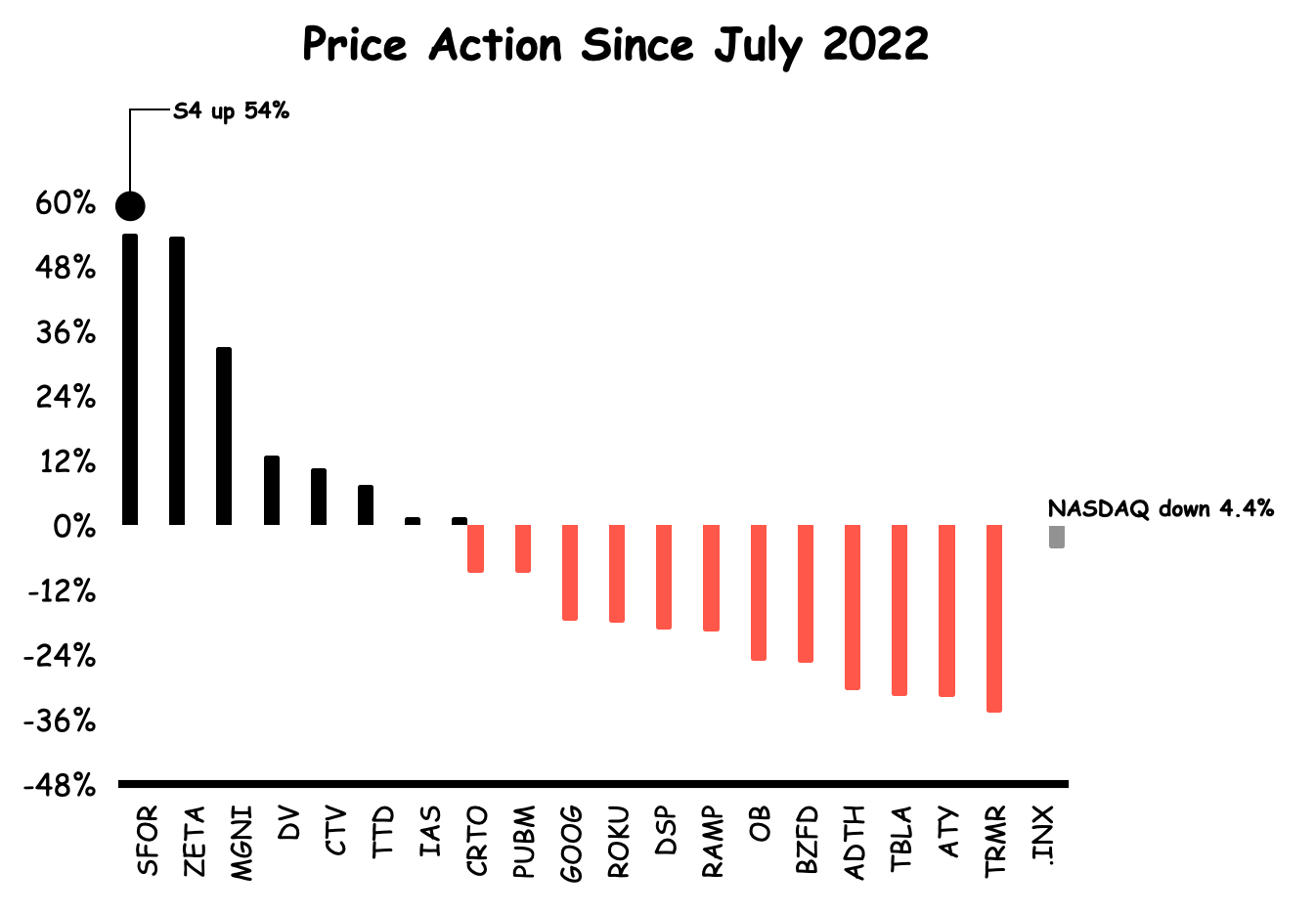

Veamos cómo se ha desarrollado el portfolio en Q3:

Pero aún puedes sentirte bien por aferrarte al sueño programático. El NASDAQ sólo ha subido un 49% en el mismo periodo de tiempo, así que todavía te iría bastante bien apostando por el AdTech programático.

Por otra parte, si solo hubieses comprado The Trade Desk en enero de 2018 para tener exposición a la publicidad programática y te hubieses olvidado de todos los demás players, ¡¡¡estarías subiendo un 896%!!!

¿Cómo lo hace The Trade Desk? Bueno, hacen dos de tres cosas realmente bien de forma consistente.

Atraen sistemáticamente los presupuestos publicitarios a su plataforma, sobre todo a través de estrechas relaciones con las agencias de medios. The Trade Desk atrajo 6.200 millones de dólares en inversión publicitaria bruta el año pasado y recaudará unos 8.300 millones de dólares este año.

Extraen sistemáticamente tasas de captación del ~20% de esos crecientes flujos de presupuesto publicitario y consiguen que los compradores crean en cualquier valor supuestamente añadido (por ejemplo, gestión de frecuencias, alcance específico, etc.)

La parte extraña es cómo los inversores no están mirando de alguna manera el historial no tan bueno de The Trade Desk cuando se trata de entregar beneficios económicos estelares (también conocido como valor económico añadido (EVA), flujo de caja libre, etc.).

¿Por qué importa el EVA? Principalmente porque la producción de beneficios es el objetivo de una empresa con ánimo de lucro. En el caso de la empresa AdTech, después de extraer los beneficios de los flujos publicitarios, estas empresas tienen que hacerlo con los menores gastos de explotación y con la menor cantidad de capital invertido.

¿Qué significa esto para The Trade Desk (el mayor player de nuestro supuesto portfolio)?

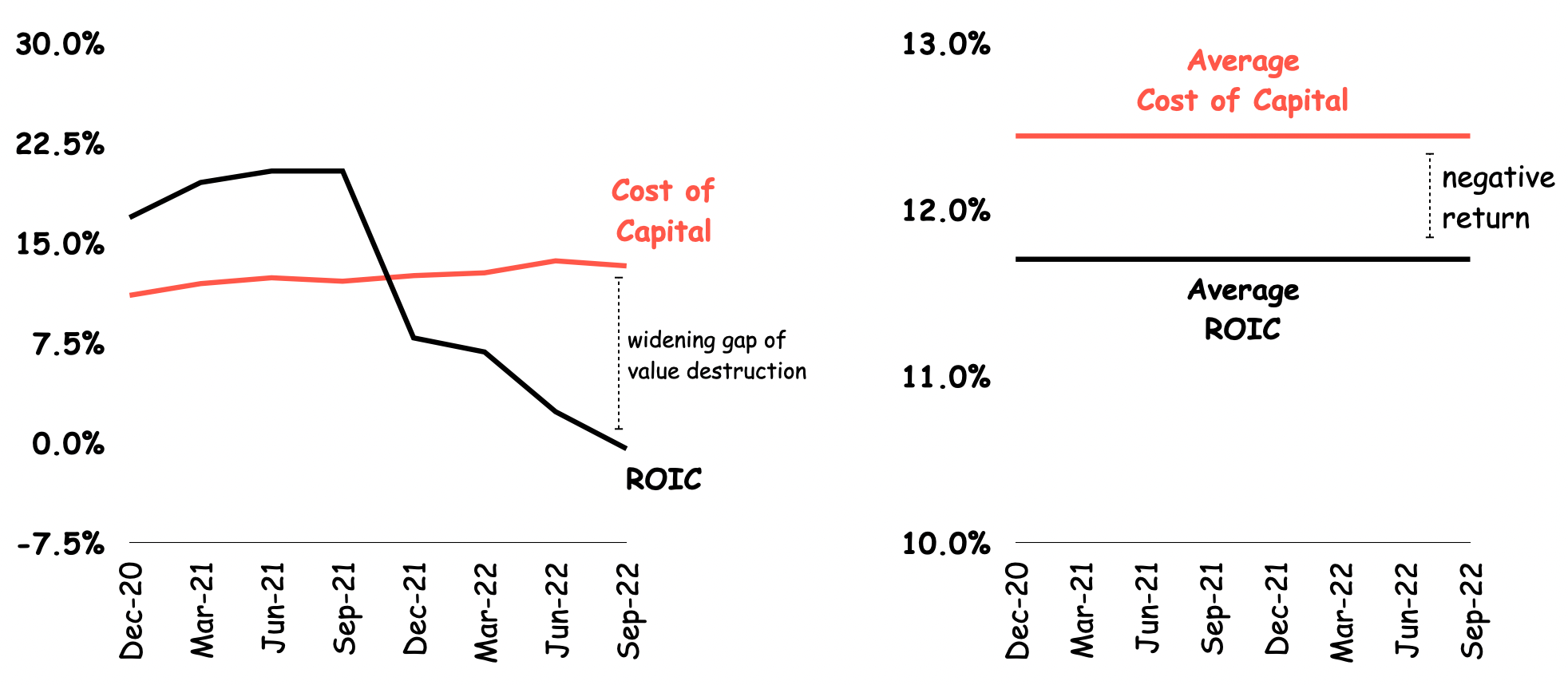

Si se observan los últimos 11 trimestres de The Trade Desk, vemos lo siguiente:

Aumento de la inversión publicitaria bruta, pero a un ritmo decreciente (con el tiempo es más difícil alcanzar la máxima penetración)

Tasas de captación constantes (aunque con una ligera disminución sobre la base de la CAGR), por lo que los ingresos netos también crecen de forma constante en línea con el gasto publicitario bruto.

Los gastos de explotación como porcentaje de los ingresos netos siempre han sido elevados y han aumentado en los últimos trimestres (principalmente debido al aumento de las compensaciones basadas en acciones)

El capital invertido para The Trade Desk sube con el gasto publicitario bruto (como era de esperar), mientras que la eficiencia del capital (ingresos netos generados por 1,00 $ de capital invertido) está subiendo poco a poco (es bueno exprimir más jugo de la naranja en la que ya se ha invertido).

En el caso de The Trade Desk, la beta ha ido aumentando en los últimos trimestres (de forma similar a la del sector), mientras que la tasa libre de riesgo ha aumentado para todos.

Si lo juntamos todo, significa que The Trade Desk no ha demostrado capacidad para generar rendimientos por encima de su coste de capital (ROIC > WACC). Esto significa que toda la maquinaria en juego es realmente destructiva para el valor.

Si estás haciendo crecer la línea superior en un negocio que no puede crear rendimientos positivos, entonces estás yendo por el camino equivocado. La mejor manera de dar la vuelta a este escenario es reduciendo los costes de explotación de manera que crezcan menos que los ingresos netos (suponiendo que las tasas de consumo se mantengan saludables).

Un rápido experimento mental: Digamos que The Trade Desk consigue atraer la friolera de 100.000 millones de dólares en gasto publicitario bruto para 2032. Se trata de un crecimiento disparatado, de ahí la historia de CTV de la dirección (véase más abajo). Suponiendo que el gasto global total crezca un 5% al año, será de 1,35 billones de dólares en 2032. Esto significa que The Trade Desk tendrá una cuota del 7%, frente a la cuota inferior al 1% que tiene actualmente. Si las tasas de captación se mantienen en el 19% (las probabilidades dicen que se reducen con el tiempo para acceder al inventario de CTV), y los costes operativos no disminuyen drásticamente (incluso después de ajustar los fuertes gastos de compensación basados en acciones), no hay manera de que The Trade Desk genere suficientes beneficios económicos para justificar su precio actual de las acciones. Algo tiene que ceder. Es algo en lo que deben pensar tanto los inversores como los anunciantes.

Despleguemos estas apuestas anidadas que estarías haciendo si compras ese escenario. No sólo estarías haciendo una gran apuesta por los flujos masivos de publicidad que llegarían a The Trade Desk (liberando el inventario de CTV de las garras de los propietarios de contenidos), sino que también tendrías que apostar por que los costes operativos como porcentaje de los ingresos netos (gasto publicitario bruto x tasa de captación) se reduzcan de donde han estado - de más del 90% en los últimos trimestres a menos del 65%. Son apuestas realmente importantes. A por ello.

Tendencia del portfolio

Aunque The Trade Desk no ha demostrado que pueda generar suficientes beneficios económicos para justificar su precio actual (48,32 dólares al cierre del 21 de noviembre), sigue dominando el portfolio de AdTech en términos de contribución a la mayor parte de las ganancias del 270% hasta la fecha (The Trade Desk aporta el 65% de las ganancias).

La verdadera pregunta, tanto para The Trade Desk como para la portfolio en general, es ¿dónde está el fondo? ¿Hemos llegado ya a él o hay más movimientos a la baja por venir? Creemos que el fondo está donde el portfolio se encuentre con los rendimientos del NASDAQ.

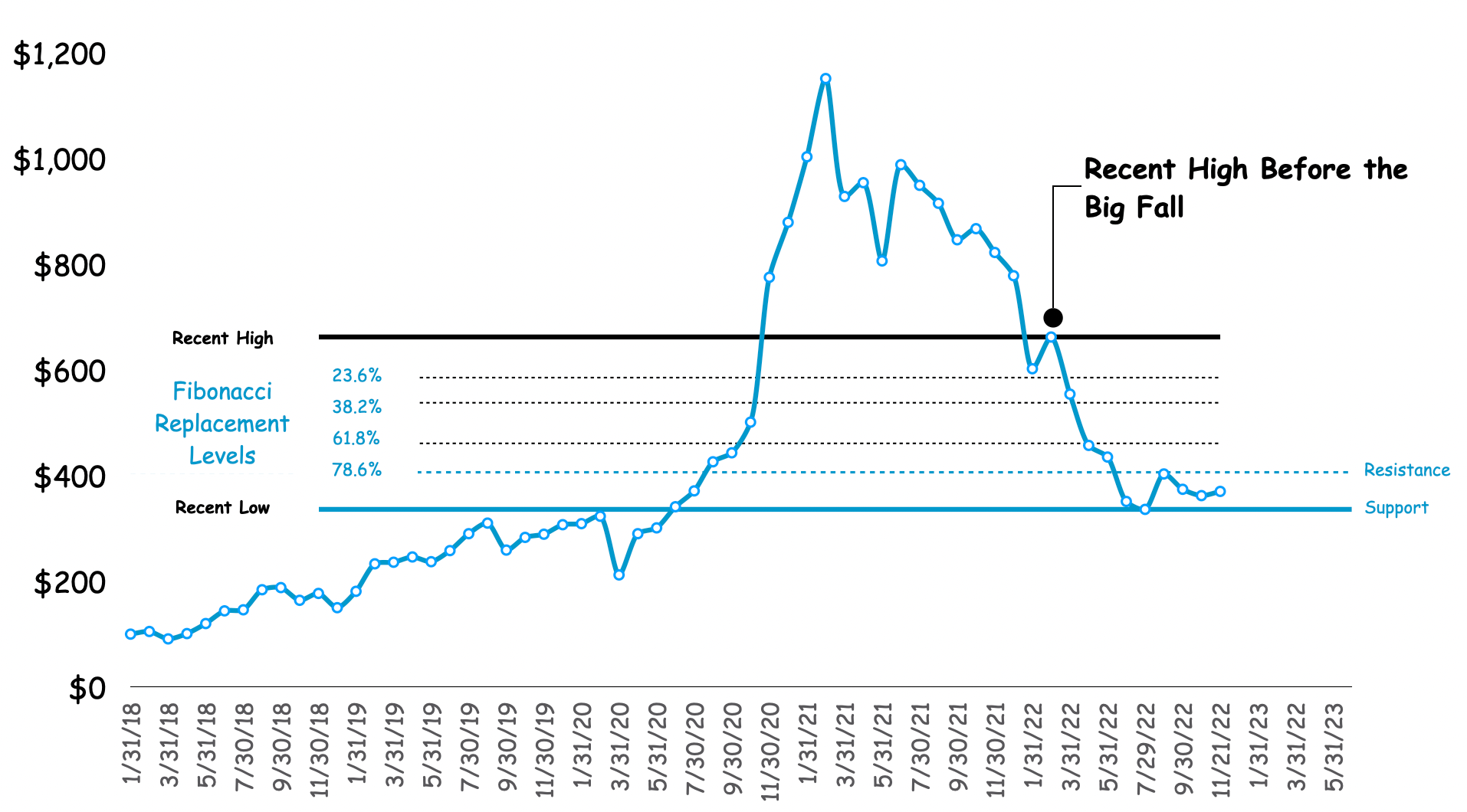

Caso de uso de Fibonacci: Los operadores técnicos de acciones utilizan una técnica llamada retroceso de Fibonacci para encontrar resistencia y soporte para los precios de las acciones. Vamos a probarlo en el supuesto portfolio.

En primer lugar, tomamos la diferencia entre dos puntos extremos (normalmente un máximo y un mínimo) y dividimos la distancia vertical en los coeficientes clave de Fibonacci del 23,6%, 38,2%, 61,8% y 100%. Una vez identificados estos niveles, trazamos líneas horizontales para identificar posibles niveles de soporte y resistencia.

En este caso, utilizaremos el máximo reciente de febrero de 2022 y el mínimo reciente de julio de 2022. Como puede ver, nuestros players AdTech están cotizando en la banda inferior. Si nuestro portfolio retrocede por encima del nivel del 78,6% y sigue subiendo, podríamos estar en territorio de "compra".

Por otro lado, si nuestro portfolio cae por debajo de la línea de "soporte" del límite inferior, estaremos en un territorio completamente nuevo y probablemente nos dirigiremos a la baja.

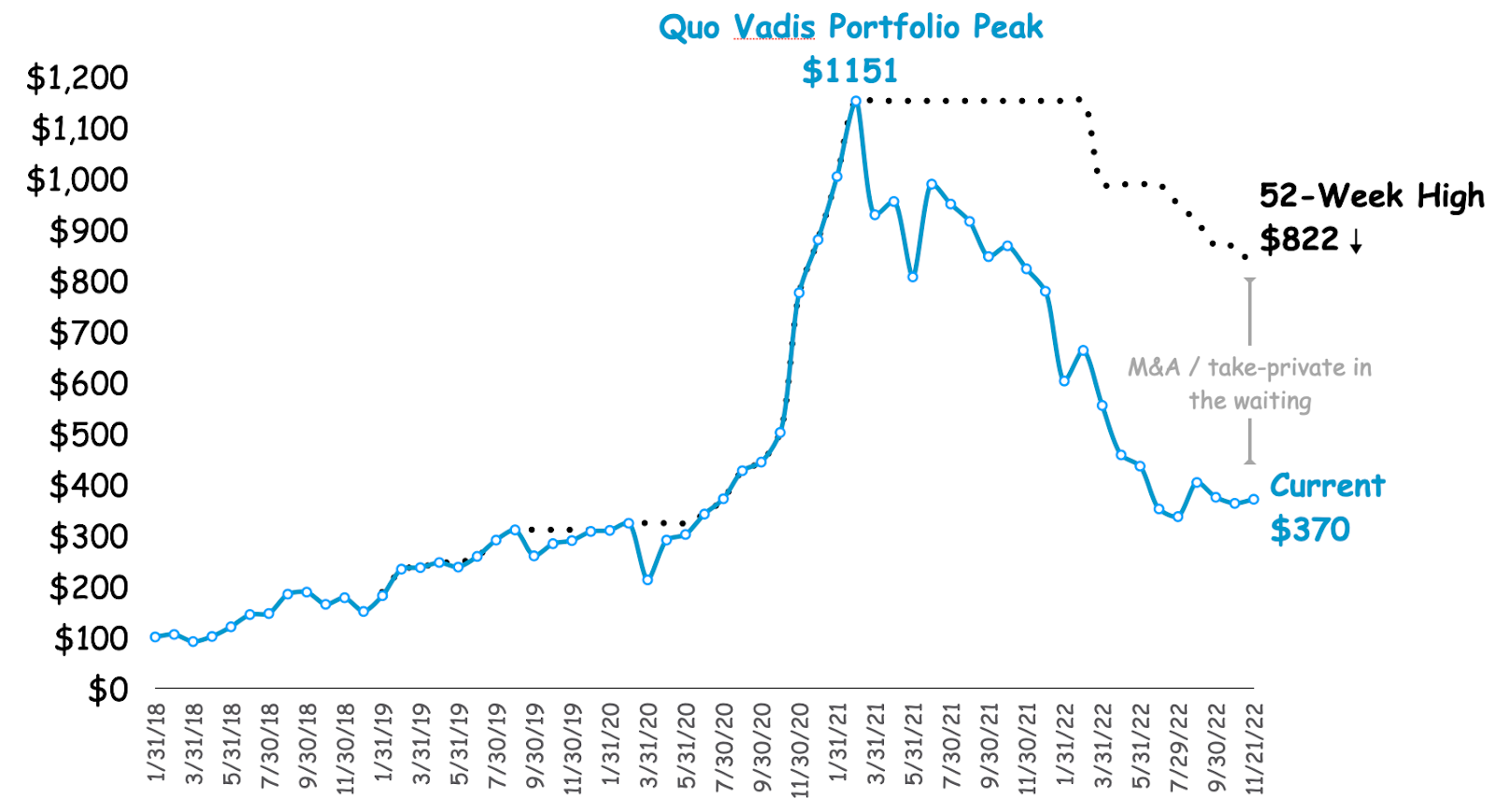

¿Los mínimos de 52 semanas anuncian M&A el próximo año?

Cuando el portfolio alcanzó su máximo en febrero de 2021, pasando de nuestra inversión original de 100 dólares a 1151 dólares, la línea de tendencia de los máximos de 52 semanas comenzó a descender. Esto significa que el precio de las operaciones de M&A era demasiado caro hasta el pico, pero los precios de los activos AdTech se dirigen ahora hacia un lugar en el que es probable que se recupere la actividad de los inversores privados.

Temas de adquisición no inimaginables

Magnite y Pubmatic se unen para empujar los costes marginales combinados a la baja con el objetivo de exprimir más beneficios económicos para los accionistas.

¿Podríamos ver a Taboola y Outbrain o a IAS y DV hacer lo mismo?

¿Qué tal si todos los pequeños DSP’s se unen para intentar igualar la escala de The Trade Desk?

Y la crême de la crême... ¿Qué tal si The Trade Desk compra Criteo? Eso también podría ser interesante:

The Trade Desk trabaja principalmente con agencias, pero Criteo no.

The Trade Desk es utilizado por los anunciantes del upper-funnel, mientras que Criteo está dominado por las campañas de rendimiento del lower-funnel.

Criteo está muy por delante de The Trade Desk en lo que respecta a Retail Media.

The Trade Desk está ocupado promoviendo UID2.0, Criteo tiene su propia solución.

Criteo tiene montones de datos de compra y conversión.

A diferencia de The Trade Desk, Criteo está bien diversificada fuera de los Estados Unidos, por lo que The Trade Desk obtiene una exposición de crecimiento más rápida en nuevos mercados.

Ambas empresas cuentan con equipos de gestión probados, equipos de desarrollo de primer nivel y ambas saben cómo atraer el talento.

Y lo que es más importante, Criteo ha demostrado una capacidad constante para convertir los flujos publicitarios en flujo de caja libre.

¿Y qué hay de la vuelta del capital privado al juego de AdTech? Cuanto más bajen los máximos de 52 semanas a los precios actuales de las acciones, más se acercarán los fondos de capital riesgo a algunos de los mejores activos del sector y pondrán en práctica su disciplina (crear y captar flujo de caja libre).

LUMA Partners habla de esta convergencia en su informe de mercado del tercer trimestre.

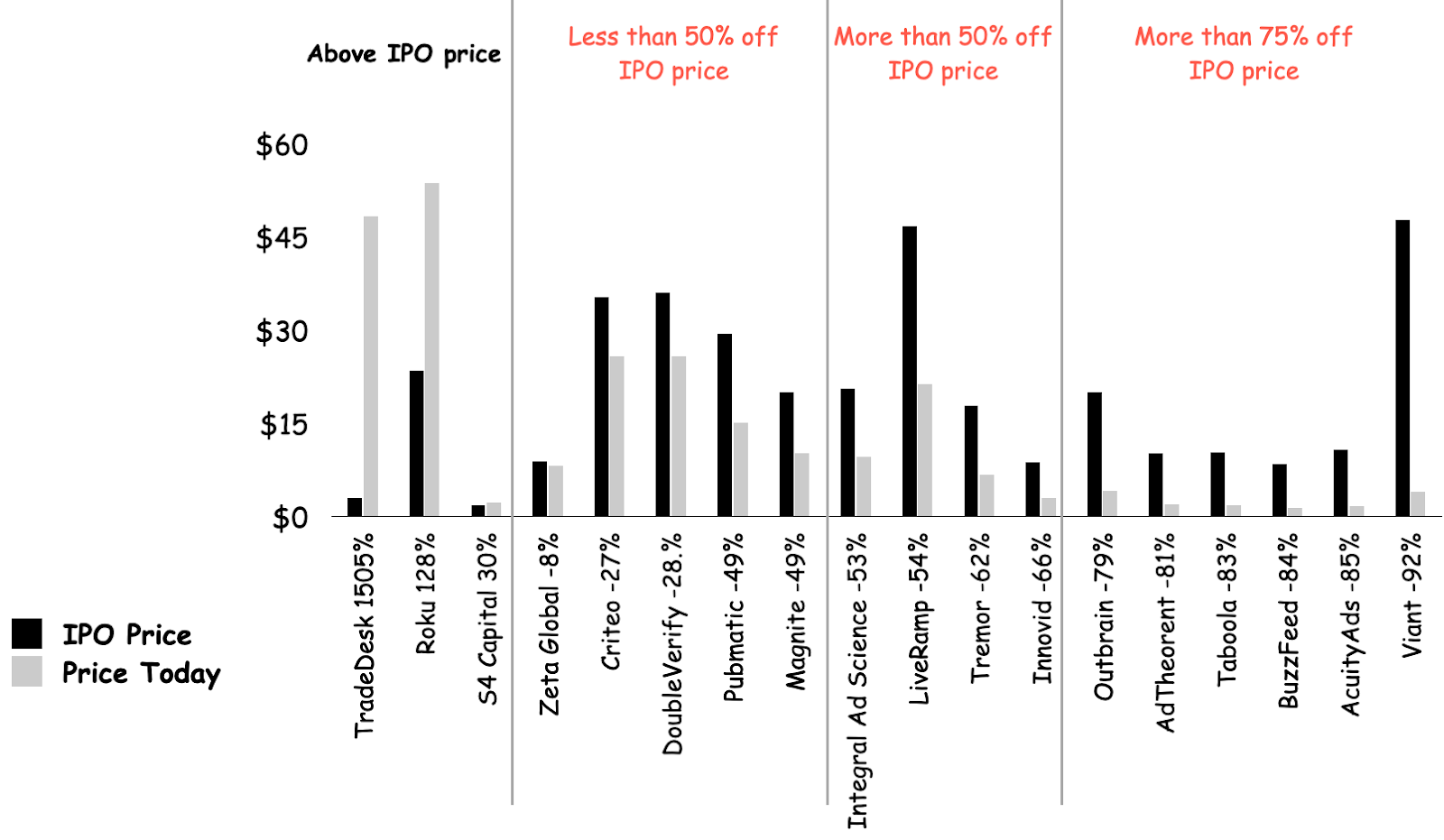

15 de 18 por debajo del precio de salida a bolsa

Sólo 3 de los 18 valores del portfolio siguen cotizando por encima de su precio de salida a bolsa: The Trade Desk, Roku y S4 Capital.

10 de 18 cotizan a un -50% o más respecto a su precio de salida a bolsa.

Si el gasto publicitario del cuarto trimestre es inferior al esperado (esperar no es una estrategia), entonces aparecerán nuevos mínimos en febrero de 2023, cuando las AdTech presenten los resultados del cuarto trimestre y del año completo.

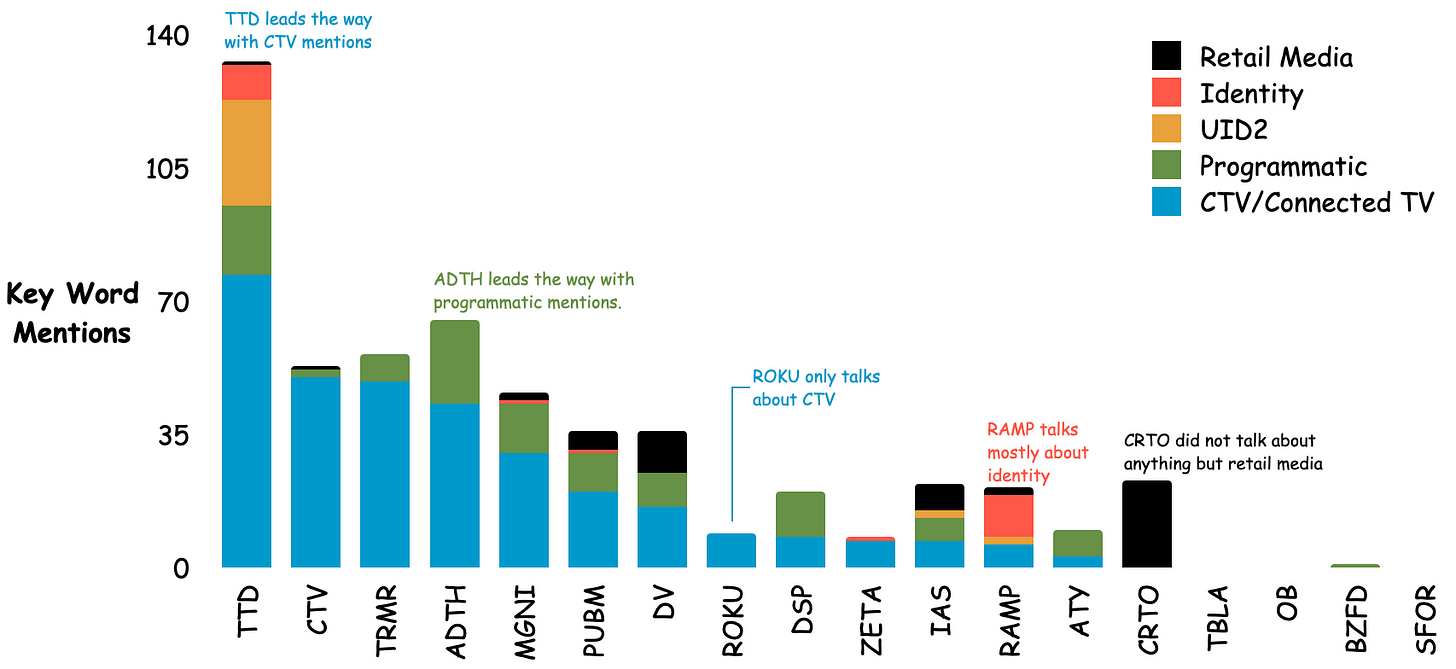

Ctrl F en las palabras de moda de la transcripción de los resultados

Los suscriptores de PROGRAMMATIC SPAIN sois un grupo de profesionales curiosos… así que hemos querido comprobar la frecuencia de cinco palabras de moda que a los directivos AdTech les gusta lanzar cuando hablan de las perspectivas de crecimiento en sus transcripciones de resultados:

1. CTV / TV conectada: A la gran mayoría de los players de AdTech les encanta CTV, pero The Trade Desk se lleva el primer premio por ser el que más la lanza.

Lo curioso de CTV es que cuanto más preguntamos: "¿De dónde viene toda esta CTV?", menos respuesta satisfactoria obtenemos. Por ejemplo, si los responsables de marketing piden a cualquiera de estos players datos contundentes como prueba del inventario de CTV probablemente escuchen “cri cri cri”. Y si CTV es supuestamente el gran impulsor del crecimiento futuro de los flujos publicitarios y del flujo de caja libre, tanto los observadores como los inversores estarían encantados de saber más sobre ella y qué tipo de índices de captación pueden esperarse.

2. Programática: La palabra "programática" aparece como se esperaba, pero no tanto como CTV. Algunos players ni siquiera la mencionan. Teniendo en cuenta lo que ocurrió en la presentación de beneficios de P&G, nos parece un poco extraño.

Jason English (director general de investigación de renta variable de Goldman Sachs) preguntó: "¿Cómo pensamos en la postura de inversión correcta cuando se trata de publicidad y medios?"

Andre Schulten (Director Financiero de P&G) respondió: "En cuanto a la inversión en medios, creo que tenemos que cambiar el enfoque. Es difícil describir la suficiencia de los medios en dólares, especialmente cuando estamos cambiando activamente nuestro gasto de la televisión lineal no dirigida a la programación y al gasto digital, que es mucho más dirigido y mucho más preciso en términos de entrega de alcance y calidad de alcance donde lo necesitamos. Lo que tenemos que entender es cuáles son nuestros objetivos de alcance y si somos suficientes y gastamos para lograr esos objetivos de alcance, cuáles son nuestros objetivos en términos de número de semanas en el aire logrando ese alcance. Y así es cómo mediremos la suficiencia".

3. UID2.0: The Trade Desk fue el que más habló de UID2.0 porque es su "dueño". También lo mencionaron de pasada Liveramp e IAS. Si se eligieran 100 campañas al azar durante el tercer trimestre, ¿cuántas tenían ya UID2.0 para la segmentación de la audiencia? “Cri, cri, cri …. ”

4. Identidad: Sorprendentemente, uno pensaría que la palabra "identidad" sería el centro de atención dado todo el nerviosismo de "el cielo se está cayendo" en torno a la desaparición de las Third-Party Cookies, pero apenas se mencionó. No es de extrañar que Liveramp fuera el que más lo mencionara: al fin y al cabo, la identidad es su negocio.

5. Retail Media: Esta palabra de moda fue la tercera más mencionada de las cinco. Curiosamente, Criteo no mencionó nada más que "Retail Media". Nos gusta este tipo de enfoque.

Pregunta: "¿Criteo considera a las grandes agencias como competidores?"

Gran respuesta: "Absolutamente no. Nuestro objetivo número uno es habilitar a las agencias para el comercio de medios. Es un proceso de tres pasos. La primera es la educación. Lanzamos lo que llamamos 'Retail Media University' a principios de este año, y ya hemos dado más de 6.000 certificaciones".

Para todos los “adtechies” prometedores, así es como se vende. El remolino de entrada en relación con el contenido tangible se paga en múltiplos de los esfuerzos de venta de salida. ¿Por qué? Porque crea una urgencia magnética y una amistad como ninguna otra cosa.

Quizás lo más interesante de todo es que Taboola, junto con su hermano de otra madre, Outbrain, no pronunció ninguna de las cinco palabras de moda. Tampoco lo hizo S4 Capital (también conocido como Media.Monks).

Si te estás preguntando de qué habló S4 en su reunión de presentación ganancias del tercer trimestre, se parece a esto:

Si esto no es un ejemplo de conocer el mapa de mensajes de su base ¡Nada lo es! ¡Magnífico!

Tal vez este tipo de enfoque financiero es la razón por la que S4 ha subido un 50% desde que tocó su mínimo en julio (mejor que cualquier otra empresa de nuestra portfolio) y es una de las cinco de nuestro portfolio de dieciocho empresas con rendimientos positivos.

Fuente: Quo Vadis