Cómo los retailers están reconfigurando la industria publicitaria

Los compradores online que busquen televisores del retailer británico Argos esta semana se verán inundados de ofertas del Black Friday. Pero entre los cientos de opciones, destaca un modelo de ultra alta definición de Toshiba. Esto se debe a que el fabricante japonés de productos electrónicos ha pagado una prima por un posicionamiento destacado. Argos utilizará los datos que recoge sobre los compradores para orientar mejor los futuros anuncios durante las sesiones de compra.

Los acuerdos en los que se basan estas promociones tienen un perfil relativamente bajo -en algunos casos, los consumidores apenas saben que existen- y, sin embargo, están empezando a trastornar la industria publicitaria mundial.

J Sainsbury, propietaria de Argos, es una de las docenas de retailers que intentan emular el éxito de Amazon en la creación de un negocio de marketing sobre la base de una plataforma de ventas. De hecho, están creando una nueva forma de medios de masas en competencia directa con los publishers tradicionales y las grandes empresas tecnológicas. En el marco de su alejamiento de las tiendas físicas, los grandes retailers han desarrollado ramas publicitarias digitales cada vez más influyentes que ofrecen a las marcas de consumo nuevas y potentes formas de llegar a los compradores.

Desde Woolworths Group en Australia hasta Loblaws en Canadá, los retailers de una serie de mercados globales se están posicionando, con diferentes grados de éxito, como lugares de publicidad atractivos para las mayores marcas de consumo del mundo.

Amir Rasekh, director de Nectar360, la rama de servicios de marketing y programas de fidelización de J Sainsbury, afirma: "Las marcas se han dado cuenta de que, como retailer... tienes la capacidad de comprender el comportamiento de los clientes y personalizar la publicidad en función de él".

Fuente: Financial Times | eMarketer

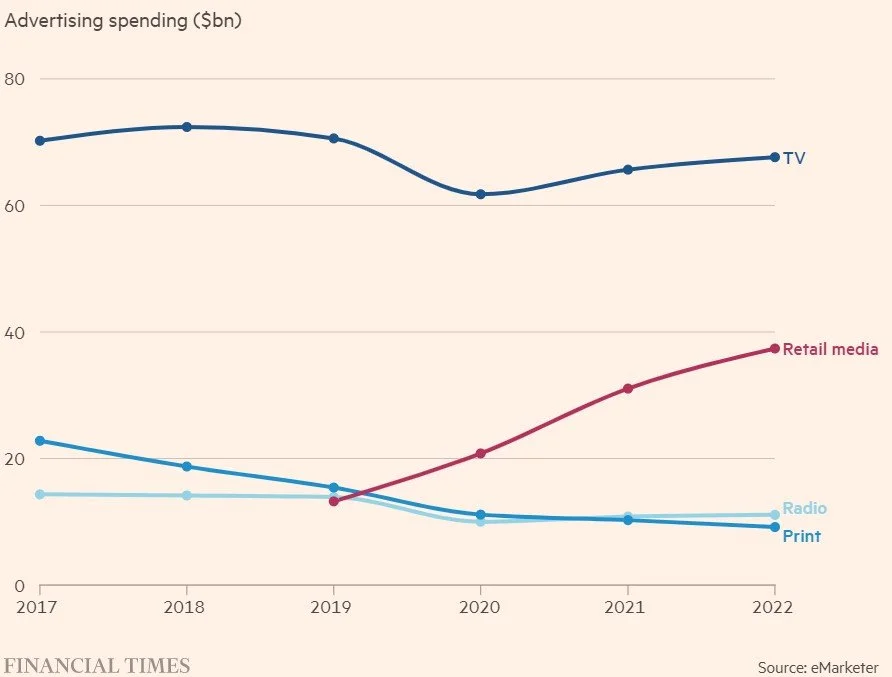

La expansión es especialmente agresiva en Estados Unidos, donde eMarketer estima que los anunciantes están en camino de gastar más de 37.000 millones de dólares en "redes de Retail Media" este año, lo que supone un aumento de aproximadamente una quinta parte respecto a 2021.

Mientras que las redes sociales atraen actualmente más dólares de publicidad, con una previsión anual de 65.000 millones de dólares, Retail Media crecerá más de cinco veces más rápido en 2022.

Los ingresos publicitarios de los retailers ya son casi el doble de los de la radio y la prensa escrita juntas, y la diferencia con la televisión, que se prevé que genere 68.000 millones de dólares en ventas publicitarias este año, también se está reduciendo rápidamente, según eMarketer.

Sin embargo, las empresas de medios del sector amenazan con exacerbar las tensiones con los proveedores sobre la forma de promocionar los productos, en un momento en que las presiones inflacionistas ya están dando lugar a negociaciones a veces tensas sobre los precios.

La elaboración de perfiles de clientes más sofisticados ha provocado el escrutinio de los defensores de la privacidad de los datos. Y aunque la capacidad de llegar a una amplia audiencia a través de la publicidad está ayudando a Amazon y a otros grandes retailers a resistir la presión sobre las ventas durante la contracción del coste de la vida, el gasto y la logística necesarios para crear negocios de medios digitales corren el riesgo de dejar a las cadenas más pequeñas aún más atrás.

Fuente: Financial Times | eMarketer

Sin embargo, el impulso de Retail Media es tan grande que tiene el potencial de marcar el comienzo de una nueva era de la publicidad digital, afirma Brian Gleason, director de ingresos de Criteo, con sede en París, que ha desarrollado tecnología de medios para retailers como Carrefour de Francia y la británica ASDA.

Primero fueron las búsquedas, dice, "que cambiaron la forma de interactuar con los consumidores". Luego vinieron las redes sociales, que permitieron enfocar mejor al público objetivo. Los Retail Media son la "tercera ola", dice Gleason, antiguo ejecutivo del grupo publicitario WPP.

"Los mayores retailers del mundo se están convirtiendo en empresas de medios en muchos sentidos".

Grandes retailers, grandes ingresos publicitarios

El mes pasado, Amazon organizó un evento de tres días en uno de los mayores centros de convenciones de Manhattan para un grupo de valiosos clientes. La atleta olímpica estadounidense Allyson Felix fue la anfitriona de una charla junto al fuego y el grupo de rock estadounidense The Killers se encargó de amenizar la velada. Los clientes no eran críticos de televisión ni usuarios de computación en la nube, sino anunciantes, que aportaron 9.500 millones de dólares a los ingresos globales de Amazon en el tercer trimestre.

Como mayor retailer online, Amazon es el beneficiario más evidente de un cambio en los mercados publicitarios a medida que se desinfla el auge de las redes sociales durante una década. Los ingresos publicitarios de Meta, propietaria de Facebook e Instagram, cayeron un 3,7% en el mismo periodo, hasta los 27.200 millones de dólares.

"Muchos de nuestros clientes están trasladando a los comercios retailers el dinero que habían estado gastando en Facebook y otras plataformas de medios online", afirma Ethan Goodman, de The Mars Agency, especialista en publicidad para el comercio retailer.

El informe de resultados de Amazon mostró que sus ingresos por publicidad fueron superiores a las cuotas de su programa de afiliación Amazon Prime, los audiolibros y la música digital juntos, así como más del doble de las ventas de sus tiendas físicas, incluida la cadena de supermercados Whole Foods.

Fuente: Financial Times | eMarketer

Aunque sus cifras son mucho más reducidas, varios de los mayores rivales de Amazon también están haciendo considerables incursiones en la publicidad, especialmente desde que el aumento de las compras online durante la pandemia atrajo a millones de personas a sus sitios web y aplicaciones móviles.

Los retailers se han dado cuenta de que "ahora tenemos una cierta escala de atención digital que nos permite monetizar los datos de una forma totalmente nueva", afirma Lauren Walker, responsable de datos y análisis de Accenture Song, el negocio de marketing del grupo consultor.

El mayor retailer del mundo en general, Walmart, dijo la semana pasada que sus ingresos por publicidad aumentaron un 30% en el trimestre más reciente gracias a la expansión de su negocio de medios en Estados Unidos, conocido como Connect, y en la India a través de Flipkart Ads.

La empresa está en camino de generar 2.200 millones de dólares en ingresos por publicidad en EE.UU. este año, según estimaciones de eMarketer. En una llamada con analistas, el director financiero de Walmart, John Rainey, señaló que la publicidad no sólo crecía más rápido que su negocio principal de venta al por menor, sino que también tenía mayores márgenes.

Tesoros de datos

A pesar de su escala, Retail Media tiende a ser menos importante que los anuncios en televisión, las vallas publicitarias exteriores o incluso otras formas de publicidad digital. En online, los anuncios adoptan dos formas principales: promociones en páginas de inicio y de productos, y resultados de búsqueda, similares a los de Google. A diferencia de los banners y los vídeos incrustados que aparecen en la web, los anuncios se integran perfectamente en el diseño de la web del retailer.

Aunque en muchos casos los productos promocionados están claramente marcados como "patrocinados" -como en Argos, por ejemplo-, no siempre es evidente para los compradores que los proveedores han pagado al retailer por el posicionamiento.

También en el mundo físico, los retailers están encontrando formas cada vez más creativas de convertir una mayor parte de sus propiedades en espacio que puedan vender a los vendedores, desde estaciones de radio en las tiendas con apoyo publicitario hasta pantallas de vídeo en los carritos de la compra que promocionan determinados productos en función del tiempo y la hora del día. Tesco, por ejemplo, ha instalado 500 "pantallas inteligentes" en las entradas de sus tiendas conectadas gracias a una colaboración con JCDecaux.

Lo que hace que estos medios sean tan atractivos para los proveedores son los datos, que en teoría deberían permitirles tanto dirigirse a grupos demográficos concretos como medir la eficacia de sus esfuerzos de marketing de forma mucho más eficiente.

"Muchos de estos retailers se encuentran con verdaderos tesoros", afirma Marc Brodherson, socio principal de marketing de McKinsey.

La ampliación de los expedientes sobre el comportamiento de los consumidores que ahora tienen los retailers es más valiosa desde que los controles de privacidad online han perjudicado a los propietarios de medios digitales rivales, especialmente las aplicaciones de redes sociales.

Las actualizaciones de Apple de su sistema operativo iOS han restringido la capacidad de las Apps para seguir a los usuarios en la web y recopilar información sobre ellos. Google, por su parte, ha dicho que empezará a eliminar gradualmente los tipos de cookies -o trozos de datos que identifican el dispositivo de un usuario- que se utilizan para rastrear la navegación en su navegador Chrome a partir de 2024.

Estos cambios han tenido menos impacto en los retailers -junto con los hoteleros, las empresas de reparto de comida y otros propietarios del First-Party Data-, ya que no necesitan recoger información de los usuarios en otros sitios web. Los consumidores suelen iniciar sesión con sus credenciales personales cuando compran online, lo que permite a los retailers recopilar datos sobre los intereses de los compradores sin toparse con las restricciones.

"Todo un sector que se basaba en la segmentación y la medición de comportamientos ha sido destruido", añade Andrew Lipsman, analista de comercio electrónico de eMarketer. "Especialmente en estos tiempos inflacionistas, los presupuestos publicitarios van a ir a donde tienen más certeza sobre el retorno. Cada vez más, se trata de Retail Media".

La información que los retailers pueden obtener sobre los usuarios es "mucho más valiosa" para los vendedores que otras formas de anuncios digitales, dice Matt Krepsik, director ejecutivo de Quotient, que ha ayudado a construir redes de medios para empresas como Dollar General, Rite Aid y AutoZone. "Es un nivel superior al de las plataformas sociales".

Los anunciantes en las redes sociales suelen tener que utilizar los datos personales recogidos sobre los usuarios como una aproximación a los tipos de productos en los que podrían estar interesados, aunque a través de algoritmos cada vez más sofisticados. Los retailers, en cambio, han reunido bases de datos sobre transacciones reales. Amazon y otros retailers también han tenido cierto éxito al combinar su propia First-Party Data con la que poseen empresas como Facebook y Google para dirigir los anuncios a los visitantes de una amplia gama de sitios web. En cierto modo, los denominados medios "off-site" pueden permitir a los anunciantes eludir la inminente prohibición de las Third-Party cookies.

El nuevo medio tiene otras ventajas. Los anuncios online pueden ser una distracción, o incluso una molestia. Pero cuando los usuarios están buscando activamente productos concretos, si no están a punto de comprar algo, pueden ser más receptivos a los mensajes comerciales, si están dirigidos con precisión.

"Lo último que queremos hacer es ofrecer a la gente mensajes irrelevantes", dice Nick Ashley, Director general de Dunnhumby, la empresa de ciencia de datos de Tesco. A los miembros del programa de fidelización Clubcard del retailer que buscan los mismos productos se les presentan diferentes promociones "basadas en el comportamiento de compra anterior".

La posibilidad de llegar a los compradores cerca del punto de compra también ofrece a los responsables de marketing un mayor margen de maniobra para seguir la eficacia de determinados anuncios. "Es lo que mucha gente llama el santo grial de la publicidad", dice Gleason. "Las marcas obtienen informes inmediatos que muestran cómo está funcionando su anuncio".

Una cuestión de valor

Estos anuncios no son baratos. Varios asesores del sector afirman que no es raro que los vendedores paguen al menos 10 veces más por los espacios en las redes de Retail Media que por los anuncios "programáticos" en la web más amplia, aunque los rendimientos pueden ser, en última instancia, mayores.

No todos están convencidos de su eficacia. En realidad, dicen algunos ejecutivos de publicidad, la capacidad de rastrear qué anuncios conducen a compras no siempre es tan sofisticada como se promete.

Los responsables de marketing piden cada vez más a los retailers que "demuestren" cuánto valor añade este tipo de publicidad, dice Paul Frampton, presidente mundial de la consultora de marketing digital Control v Exposed. "Si estamos gastando en esto, ¿Realmente eleva las ventas o sólo trae a las mismas personas que venían de todos modos?".

Una de las limitaciones es que, a diferencia de lo que ocurre en la open web, los anuncios que se venden a través de los retailers se limitan en gran medida al propio sitio de esa empresa. "Puedes poner un anuncio en Amazon y que el comprador lo vea, pero luego puede ir a comprar a Tesco", dice Andrea Leigh, antigua ejecutiva de Amazon que fundó la consultora de comercio electrónico Allume.

Los consumidores se han vuelto más inconstantes desde el inicio de la pandemia y son más propensos a comprar en varios retailers diferentes, señala. Aunque el potencial de los Retail Media para generar métricas de rendimiento en profundidad para los anunciantes es "bastante profundo", dice Leigh, "en la práctica, es más difícil de medir de lo que parece".

Sin embargo, el atractivo de los Retail Media puede ser demasiado grande para dejarlo pasar. Aunque varias grandes empresas de bienes de consumo, como PepsiCo y Kraft Heinz, han experimentado con negocios de venta directa al consumidor que evitan a los retailers, la mayoría de las empresas del sector son limitadas. La permanente dependencia de los proveedores de los retailers significa que muchos carecen de First-Party Data propios sobre quiénes compran sus productos, añade Walker.

Algunos retailers guardan celosamente los detalles sobre el comportamiento de los compradores, lo que puede provocar "fricciones" con los anunciantes, afirma Frampton. "Lo que las marcas quieren realmente es el acceso a los datos, pero los retailers son obviamente los dueños de los datos y no van a regalarlos".

Los retailers tienen buenas razones para valorar sus nuevos imperios mediáticos. Como el deterioro de la economía mundial ha afectado a su negocio principal, la publicidad se ha vuelto cada vez más importante para sus resultados.

En Estados Unidos, el aumento de los ingresos trimestrales procedentes de la publicidad contrasta con el resto de la empresa, que recortó sus previsiones para la temporada de compras navideñas tras una sorprendente caída de los beneficios en el tercer trimestre. Brian Cornell, presidente y director ejecutivo, advirtió que "los consumidores muestran cada vez más signos de estrés [financiero]".

Totalmente transparente

Sin embargo, la recompensa de Retail Media está disponible principalmente para aquellos que cuentan con la infraestructura tecnológica necesaria para realizar el cambio. A los retailers más pequeños, entre los que se encuentran muchas cadenas de tiendas, les resulta bastante difícil gestionar la transición al comercio electrónico, señala Frampton, y no digamos ya dar el "gran paso" hacia la publicidad digital. Un público más pequeño también es menos atractivo para las marcas que buscan dirigirse a un mercado masivo.

En el otro extremo del espectro, el potencial de expansión en áreas de "beneficios alternativos" como la publicidad podría fomentar la consolidación. Es una de las motivaciones del gigante estadounidense de la alimentación Kroger para adquirir a su rival Albertsons. Ambas empresas ya cuentan con redes de Retail Media -Kroger Precision Marketing y Albertsons Media Collective-, pero los ejecutivos de los dos retailers señalaron que el grupo combinado tendría una audiencia ampliada de unos 85 millones de hogares a los que podrían dirigir la publicidad.

Hasta ahora, Retail Media está más desarrollado en Estados Unidos que en Europa. Una de las razones es la escala, según Melissa Wisehart, directora mundial de medios de Media.Monks, la empresa de publicidad digital de Sir Martin Sorrell. Sólo unos pocos retailers se han expandido con éxito más allá de las fronteras nacionales. Otra razón es la burocracia, como el Reglamento General de Protección de Datos de la UE. "La privacidad de los datos es mucho más estricta en el Reino Unido y Europa", afirma Rasekh, de Nectar360.

Sin embargo, Mariano delli Santi, defensor de la privacidad de los datos en el Open Rights Group, dice que le preocupa la cada vez más sofisticada "elaboración de perfiles de comportamiento" a ambos lados del Atlántico. Añade que la distinción entre First-Party Data y de Third-Party es exagerada: los historiales de compra de productos pueden contener información personal muy sensible. El abuso del alcohol, por ejemplo, es "muy fácil de detectar" en los datos.

A menudo, los compradores no han dado su consentimiento informado para que los anunciantes se dirijan a ellos a través de los retailers, añade. "El hecho de que lo haga una plataforma centralizada [en lugar de trozos de datos recogidos en la red] cambia poco los riesgos".

Los retailers afirman que los consumidores esperan ofertas adaptadas a sus intereses, pero al mismo tiempo subrayan que se toman en serio la seguridad y la privacidad de los datos. En Sainsbury's y Argos, por ejemplo, Rasekh afirma que los clientes del programa de fidelización han dado su consentimiento para la publicidad digital. "Es totalmente transparente y es fácil excluirse".

Sin embargo, tanto él como Ashley, de Tesco, afirman que el sector debe tener cuidado de no crear un entorno excesivamente comercializado en el que cada espacio imaginable se convierta en un anuncio. Tesco evita "llenar el sitio web con todos los formatos publicitarios que se nos ocurran", como dice Ashley.

Sin embargo, añade que el Retail Media puede llegar a ser tan grande en otros mercados como lo son en Estados Unidos. La retirada de la publicidad dependiente de las cookies, en particular, significa que "va a ser más difícil para las marcas dirigirse a sus clientes" en otros formatos digitales.

"Es muy pronto" para el Retail Media en Europa, dice Ashley, pero "como es de esperar que diga Tesco, todo ayuda".

Fuente: Financial Times